В последнее время банки стали чрезвычайно подозрительны в отношении малого бизнеса. Они могут отказать в переводе денег, заблокировать платёж, расторгнуть договор в одностороннем порядке и т.д., причём, зачастую под карающий меч попадают вполне добросовестные фирмы. Разумеется, самим банкам невыгодно проводить столь драконовскую политику – этого требует от них Центробанк, который борется с незаконными методами ведения бизнеса. И чтобы не попасть под этот каток, нужно знать, почему и за что банк может начать прессовать компанию. О том, как работать со счётом, чтобы банк не заблокировал платежи, в своём корпоративном журнале рассказали специалисты финмониторинга «Модульбанка».

Банк обязан проверять каждый перевод и поступление клиентов. Эти обязанности прописаны в федеральном законе № 115, который регламентирует методы борьбы с отмыванием денег.

В банке клиентов проверяет специальное подразделение - финмониторинг. Финмониторинг анализирует платежи и поступления, запрашивает документы и определяет честность компании-клиента.

Часть потенциально опасных клиентов банк отсеивает, когда открывает счёт. Но недобросовестные с точки зрения ЦБ клиенты всё равно попадаются. Им на счета переводят деньги от незаконных операций, и клиенты выводят их наличными. Или наоборот, они переводят деньги подставным компаниям, чтобы получить наличные и не платить налоги. Если у банка есть такие клиенты, он считается сообщником, а за такое могут лишить лицензии. Так, в 2014-2015 гг. из-за антиотмывочного закона лишились лицензий 70 банков.

В целом правило такое: если клиент отказывается подтверждать деньги, которые проходят по счетам, ему есть что скрывать

Чтобы помочь банкам бороться с отмыванием денег, Центробанк разработал рекомендации: на чём ловить нечестные компании. На основе этих рекомендаций банки разрабатывают свои правила для проверки клиентов.

Первое правило честного клиента - платить налоги. Налог у ИП или ООО должен быть не меньше 0,9% от оборота по счёту. Это минимальное требование. Если оно нарушается, финмониторинг проверяет компанию.

Проблема. Компании открывают счета в нескольких банках, а налоги платят только с одного. Другие банки об этом не знают и начинают сомневаться в честности клиента: деньги на счёте есть, а налогов нет. Ещё налогов может быть слишком мало. Обычно это проблема компаний, которые экономят на НДФЛ и страховых взносах. Официально они платят сотрудникам минимальную зарплату, а остальное дают в конвертах. Или вообще зарплату целиком платят в конверте.

Что делать. Если вы работаете по-честному и не хотите вызвать подозрения банка, воспользуйтесь следующими рекомендациями:

-

Платить налог в каждом банке, в котором у компании расчётный счёт. Когда банки видят налоги, у них нет повода беспокоиться. Если вы всё же платите налоги только в одном банке, сохраните платёжки об оплате. Когда банк задаст вопросы, платёжки помогут пройти проверку быстрее.

-

Платить НФДЛ за перевод физлицу. НДФЛ лучше платить одновременно с платежом, но по закону у предпринимателя есть сутки. Если финмониторинг видит перевод, но не видит налогов, он начинает проверку.

-

Платить 0,9% от оборота по счёту. Чтобы держать эту планку, достаточно платить генеральному директору среднюю зарплату по рынку и оформить всех сотрудников на работу. НДФЛ и страховых взносов с полной зарплаты хватает для 0,9% налогов от оборота.

При расчёте налогов ориентируйтесь на налоговую нагрузку своей отрасли. Что такое налоговая нагрузка - это тема отдельной статьи, но, по сути, это налог, который государство ждёт от компании. Если компания платит меньше этой цифры, налоговая может начать собственную проверку.

Минимальная налоговая нагрузка в 2015 году - 1,4%. Если компания платит меньше 0,9% от оборота по счёту, её ждет проверка финмониторинга и, возможно, налоговой. Лучше привыкать платить больше 0,9% налогов от оборота. Минимальная планка будет расти.

Второе правило честного клиента - редко и в небольших объёмах снимать наличные, а лучше совсем не снимать. Банки обращают внимание на клиентов, которые обналичивают деньги, но устанавливают лимиты, сколько можно снимать денег без проверок. Решение банка зависит от особенностей бизнеса клиента. Давайте разберёмся на примере:

Валерий - программист. Для работы он не арендует офис, у него нет сотрудников и он не пользуется услугами подрядчиков. Всё, что пришло на счет - это доход Валерия. Финмониторинг это понимает, и у него нет вопросов, когда Валерий снимает деньги. Егор перепродаёт фрукты и овощи. Он раз в месяц снимает деньги, которые ему переводят клиенты, а сам никому не платит со счёта. Финмониторинг не понимает, что происходит. Если Егор перепродаёт фрукты, то должен у кого-то их покупать и платить за перевозку. Скорее всего, у него есть сотрудники, и им тоже надо платить. Финмониторинг не видит этих платежей, поэтому подозревает, что клиент открыл липовую компанию для незаконного вывода денег. А, может быть, он снимает деньги и рассчитывается со всеми наличкой. Это тоже неправильно. Чтобы разобраться, финмониторинг начинает проверку.

Проблема. У клиентов могут быть разные причины пользоваться наличкой. Иногда так удобнее расплачиваться с партнёрами, иногда - выдать сотрудникам деньги под отчёт. Но в любом случае для банка это подозрительно.

Что делать. Чтобы не вызывать подозрения, рекомендуем следующее:

-

Оплачивать расходы через банк, по карте или счёту. В зависимости от банка, по карте можно расплатиться за крупную покупку. ИП пользуются картой для себя и бизнеса: покупают продукты в магазине, рекламу в Facebook или сувенирку. ООО оплачивают только нужды компании: ужин с партнёром, закупку офисной бумаги или аренду зала для презентации. Каждую оплату ООО нужно подтвердить чеками или квитанциями.

-

Выдавать зарплату через зарплатный проект банка и не выдавать наличными. Банк поможет составить ведомость, рассчитать налог с зарплаты и перевести зарплату на карты сотрудников. Банк будет в курсе, куда идут деньги компании и как она платит НДФЛ за сотрудников, и перестанет запрашивать документы.

-

Сохранять подтверждающие документы, если расплачиваетесь наличными. Подойдут товарные чеки, накладные, договор - всё, что докажет, что вы отдали деньги за реальную услугу реальной компании. Документы не помогут избежать проверки, но помогут её ускорить. Эти же документы понадобятся бухгалтеру для отчётов.

Третье правило честного клиента - подробно заполнять платёжку на перевод денег. Финмонторинг может отказать в переводе и начать проверку, если не поймёт, за что клиент платит.

Проблема. Предприниматели часто не обращают внимание на формулировку в платёжках. Некоторые думают, что банку это неважно или он сам поймёт, что сделка легальна. Это не так. Без пояснений банк не поймёт.

Что делать. Наш совет - подробно описывать услуги в платежах. Во всех платёжках пишите номер и дату договора, название услуги или продукта. Если даёте взаймы другу на бизнес или покупаете драгоценные металлы, тоже пишите подробно. Формулировка в платёжках должна совпадать с текстом договора и актами.

Для оплаты по счёту без договора - правила такие же.

| Подозрительно | Понятно |

| Оплата по договору | Оплата за поставку средства для борьбы с грызунами «Бактороденцид» по договору № 12 от 26.02.2016 г. |

| Выдача займа | Выдача займа под 15% годовых по договору № 10 от 01.08.2016 г., общая сумма договора 1 000 000 рублей |

| Покупка золотых монет | Покупка золотых монет по договору № 1 от 01.02.2016 г., общая сумма договора 300 000 рублей |

Четвёртое правило честного клиента - работать по направлениям, которые выбрали. Если предприниматель должен проводить корпоративы, а деньги приходят за корпоративы и продажу стройматериалов, финмониторинг начинает проверку.

Проблема. Коды ОКВЭД записывают при открытии компании, а за время работы предприниматели могут расширить направления бизнеса. Например, ИП начинал как дизайнер сайтов, теперь ещё ведет курсы по дизайну. Деньги приходят за услуги, которых нет в документах ИП.

Что делать. Наш совет - добавьте новые коды ОКВЭД. Для этого напишите заявление на новые коды, заверьте у нотариуса или поставьте цифровую подпись, и отдайте в налоговую. О новых кодах проинформируйте банк.

Если в уставе ООО прописано, что компания может заниматься только определённым бизнесом, придется измёнить учредительные документы и передать сведения в налоговую.

- Шаблоны заявлений: форма Р24001 - для ИП, форма Р14001 - для ООО.

Если нет времени разбираться в заявлении, попросите банк вам помочь. В банках для предпринимателей обычно есть служба юристов и бухгалтеров.

Не добавляйте лишнего. Если вы добавите ОКВЭД для перевозки грузов, дизайна и торговли покрышками, финмониторинг начнёт сомневаться в легальности бизнеса. Финмониторинг попросит обосновать, как одна компания планирует развивать столь разные бизнесы.

Если компания выбрала партнёром фирму-однодневку, она тоже выглядит подозрительно. Когда финмониторинг замечает, что клиент получает или переводит деньги однодневкам, он начинает проверку.

Проблема. У малого бизнеса нет денег на службу безопасности, как у крупных компаний. Иногда фирма даже не знает, что партнер ненадёжный, и сама несёт риски в работе.

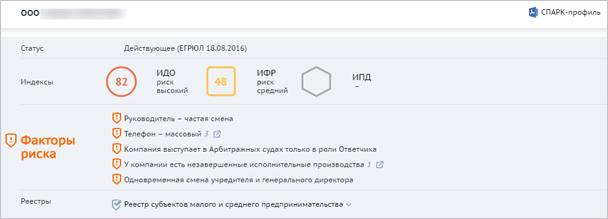

Что делать. Наш совет - проверять партнеров. Понять, партнёр однодневка или нет, поможет отчёт о надежности компании. Такие отчёты предлагают некоторые банки, налоговая, ряд онлайн-сервисов для предпринимателей. В отчётах может быть информация о финансовых показателях, дате и месте регистрации, уставном капитале, владельцах, бенефициарах и судебных исках. Отчёт не дает стопроцентный ответ, но если рейтинг надёжности низкий - это тревожный знак.

Ниже – скриншот сервиса «Спарк». Например, у этой ООО часто меняется руководитель, клиенты и партнёры с ней судятся - это признаки ненадёжной компании. Возможно, компания - однодневка.

Ещё один способ проверить партнёров - собственное расследование. Это непросто, но опишем два признака компании-однодневки, которые вы разглядите без специальных знаний:

-

массовость адреса. Если компания зарегистрирована в офисе в нежилом здании и там работает больше десяти фирм - это плохой знак. Однодневки экономят на аренде, поэтому регистрируются в бизнес-коммуналках. Чтобы проверить адрес на массовость, вбейте его на сайте налоговой. Бизнес-центры не в счёт: если компания снимает там офис и регистрируется по этому адресу, это нормально. Поэтому «Москва-сити» - не бизнес-коммуналка.

-

один сотрудник. Если в ООО официально работает один сотрудник, скорее всего, компания уходит от налогов. Обычно в однодневках руководитель и главный бухгалтер - это один и тот же человек.

Источник: «Дело-Модульбанк».

Как будут проверять малый бизнес.

Как выбрать банк, который не похоронит ваш бизнес.

Новая налоговая реальность: три угрозы для бизнеса.