Патентная система налогообложения воспринимается многими предпринимателями как одна из самых простых. Можно не платить часть налогов, стоимость патента не меняется в течение периода его действия. Но кажущаяся простота компенсируется строгими ограничениями, за нарушение которых будут доначислены выплаты в налоговую службу. О том, кто может использовать эту систему налогообложения, и о нюансах её применения порталу Biz360.ru рассказала Мария Новикова, главный бухгалтер рабочей группы компании «Гудвил».

Мария Новикова – главный бухгалтер рабочей группы компании «Гудвил». Окончила Московский институт экономики, предпринимательства и права. Главным бухгалтером работает более 17 лет, в компании «Гудвил» – с 2018 года. Последние шесть лет специализируется на ведении бухгалтерского и кадрового учётов компаний с разными спецификами бизнеса. «Гудвил» – структурное подразделение компании «ALT-SOFT», которая более 15 лет является партнёром фирмы «1С» по внедрению и сопровождению её программ. Также «Гудвил» – партнёр сети «1С:БухОбслуживание» и предоставляет услуги бухгалтерского аутсорсинга в соответствии с технологиями и стандартами качества фирмы «1С».

Патентная система налогообложения (ПСН) является упрощённой: собственник бизнеса платит фиксированную стоимость налога. Эта система подходит индивидуальному предпринимателю, у которого не более 15 наёмных сотрудников, а оборот не превышает 60 млн. рублей в год. Для этого налогового режима необходимо приобрести патент.

Разберём основные преимущества и недостатки ведения бизнеса на патенте.

Преимущества ПСН

-

Освобождение предпринимателя от уплаты НДС, НДФЛ по виду деятельности, торгового сбора. Тем самым упрощается процедура бухучёта. Достаточно вести книгу доходов по патенту.

-

Доход предпринимателя не влияет на сумму налога. Считать налог не нужно, для определённого вида деятельности устанавливается фиксированная стоимость налога.

-

Возможность выбора сроков действия патента – от одного месяца до года. Это будет большим преимуществом для предпринимателей с сезонной работой.

Недостатки ПСН

-

Доход по патенту не должен превысить 60 млн. руб. за год (пп. 1п. 6 ст. 346.45 НК РФ). Важно на протяжении действия патента контролировать все свои поступления на расчётный счет и кассу, иначе ИП теряет право на применение данного спецрежима.

-

В штате может быть не больше 15 наёмных сотрудников.

-

В случае нарушения этих двух ограничений ИП обязан выплатить налоги по общим основаниям с начала года, не зависимо от того, в каком месяце был превышен размер дохода или количество сотрудников стало больше норматива.

-

Ограничения в видах предпринимательской деятельности – не на каждую деятельность можно оформить патент.

-

В пассажирских и грузоперевозках допустимое количество машин – не более 20.

ПСН могут применять только индивидуальные предприниматели, при этом под действие патента попадают не все виды деятельности. Стандартно патент разрешает розничную торговлю (кроме интернет-торговли), оказание услуг, общепит. Виды деятельности, которые можно вести на патенте, зависят от региона.

Вот несколько возможных видов деятельности по патенту:

-

парикмахерские и косметические услуги;

-

ремонт бытовой техники;

-

ремонт автомобилей и мотоциклов;

-

уборка квартир и частных домов;

-

проведение тренировок;

-

ремонт обуви;

-

ремонт жилых и нежилых зданий;

-

грузовые или пассажирские перевозки;

-

сдача в аренду помещений;

-

услуги в области фотографии;

-

присмотр за детьми;

-

уход за больными;

-

и т.д.

Всего Налоговым кодексом предусмотрено 80 видов деятельности. Полный перечень видов бизнеса, доступных на ПСН, прописан в статье 346.43 НК РФ.

Виды патентной деятельности, на которые можно оформить патент в столице, перечислены в законе города Москвы от 31.10.2012 № 53 «О патентной системе налогообложения».

Законы других регионов удобно смотреть на сайте ФНС.

Не обязательно переходить на патент с начала года. Это можно сделать в любое время и с любой даты, при условии, что патент оформляется не менее чем на месяц в пределах одного календарного года.

Алгоритм действий для оформления патента следующий:

-

Проверьте соответствует ли ваша деятельность условиям применения патентной системы налогообложения.

-

Далее определите срок, на который нужно получить патент. Он зависит от особенностей бизнеса.

-

Следующий шаг – подача заявления на получение патента в налоговый орган по форме 26.5-1, утверждённой приказом ФНС России от 11.07.2017 № ММВ-7-3/544.

-

Важно правильно определить, в какую налоговую службу подавать заявление. Это будет зависеть от места фактического осуществления деятельности по патенту.

Например, адрес регистрации ИП – Москва, а его деятельность осуществляется в Московской области. Заявление нужно подавать в территориальный орган ФНС по фактическому месту осуществления деятельности, т.е. в Подмосковье. Если у индивидуального предпринимателя несколько торговых точек в разных регионах, то с заявлением на патент нужно обращаться по каждой из них в региональный орган ФНС.

В заявлении нужно указать:

-

реквизиты предпринимателя;

-

адрес места осуществления предпринимательской деятельности;

-

площадь помещения (она не должна превышать 150 кв. м);

-

количество сотрудников в штате (если они есть);

-

для ИП, занимающихся перевозками, необходимо вносить данные по каждому автотранспортному средству.

Подавать заявление нужно за 10 рабочих дней до планируемого начала деятельности по патенту. То есть если вы планируете применять ПСН с 1 февраля, заявление нужно подать не позднее 15 января.

Для расчёта стоимости патента необходимо знать налоговую ставку и налоговую базу для вида деятельности в регионе, где ведётся бизнес.

Налоговая база – это потенциальный размер дохода, который можно получить за год по конкретному виду деятельности. Его определяют региональные власти, поэтому налоговая база по одному виду деятельности в разных регионах разная. Если реальный доход будет больше, чем максимальный потенциальный доход, но не более 60 млн. в год, стоимость патента не изменится.

Налоговая ставка – 6 %, но есть исключения. Власти любого региона могут установить налоговые каникулы. Предприниматель может применять ставку 0% в первые два календарных года своей работы, если впервые зарегистрировался как ИП в регионе, где приобретает патент. На льготную ставку могут рассчитывать и те, кто ведёт деятельность в производственной, социальной или научной сферах. Конкретные виды деятельности устанавливают субъекты РФ. Они же могут ограничить применение ставки 0% в зависимости от средней численности сотрудников или максимального размера доходов.

При расчёте стоимости патента учитывается срок, на который он приобретается:

-

Если нужен патент на год, используется формула: Стоимость патента = Налоговая база х Налоговая ставка.

-

Если приобретается патент на срок меньше года, то формула выглядит так: Стоимость патента = Налоговая база / 365(366) х Количество дней, на которое выдан патент х Налоговая ставка.

Для примера разберём получение патента на пассажирские перевозки в Москве и Московской области. Предположим, что у нашего индивидуального предпринимателя шесть машин в автопарке, трудоустроен один сотрудник. Адрес регистрации ИП – Москва, автопарк находится в Московской области.

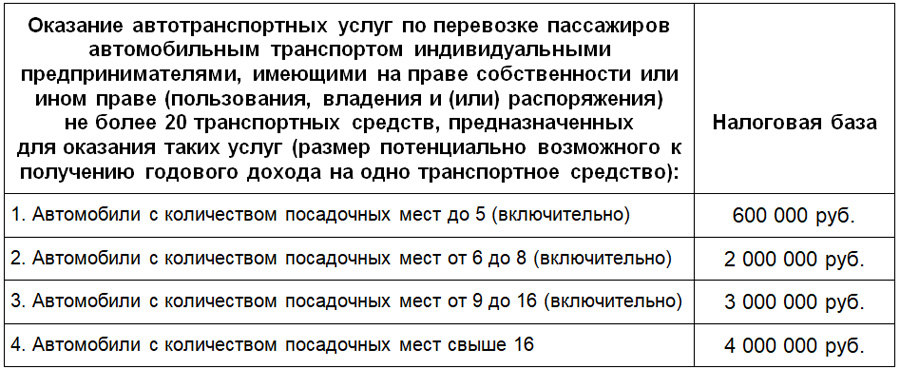

Согласно закону г. Москвы от 31.10.2012 № 53 (ред. от 22.11.2023 г.) «О патентной системе налогообложения» ст. 1 п.11, налоговая база для расчёта стоимости патента зависит от количества посадочных мест в автомобиле.

В нашем случае количество мест составляло более 16 на каждую машину. Ниже в таблице представлен размер налоговой базы в зависимости от количества посадочных мест:

Отсюда следует, что налоговая база для расчёта патента равна 4 000 000 х 6 (количество машин) = 24 000 000.

Но это ещё не всё. Ежегодно министерство экономического развития РФ устанавливает коэффициент-дефлятор. Так, приказом от 23 октября 2023 года N 730 коэффициент-дефлятор на 2024 год равен 1,058. 24 000 000 х 1, 058 = 25 392 000 рублей. Таким образом, мы получили налоговую базу. Далее умножаем её на налоговую ставку 6% (вернее, на 0,06) и получаем стоимость патента на год 1 523 520 рублей.

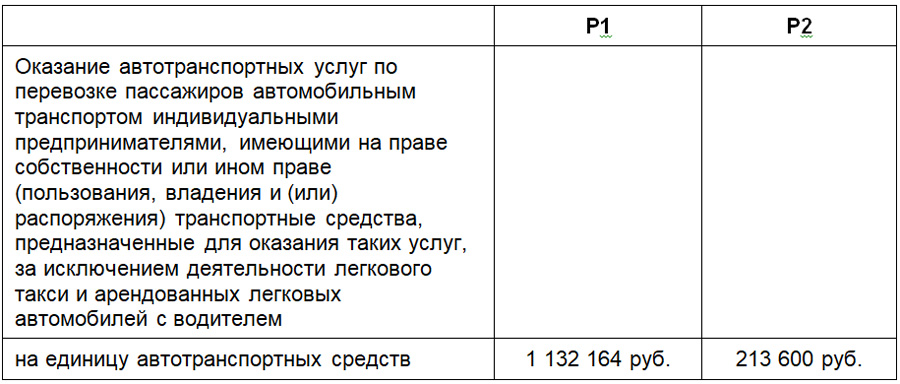

В Московской области расчёт стоимости патента происходит иначе. Учитывается не количество посадочных мест в автотранспортном средстве, а количество машин.

Согласно закону Московской области от 24.11.2023 № 222/2023-ОЗ, размер потенциально возможного годового дохода по видам предпринимательской деятельности, определяется по формуле Р1+ (Р2 х (К-1), где:

-

Р1 – размер потенциально возможного к получению индивидуальным предпринимателем годового дохода за первый объект;

-

Р2 – размер потенциально возможного к получению индивидуальным предпринимателем годового дохода за каждый последующий объект;

-

К – количество используемых налогоплательщиком объектов по виду предпринимательской деятельности, по которой применяется патентная система налогообложения.

Исходя из формулы по расчёту налоговой базы по Московской области, у нас получается налоговая база в размере 2 200 164 рублей. Умножаем на налоговую ставку 6% и получаем сумму патента на год 132 010 рублей.

Сравнив расчёты патентов по Москве и Московской области, видим, что разница в стоимости колоссальная. В нашем примере ИП зарегистрирован в Москве, а его автопарк находится в Московской области. Где же получать патент?

В письме от 01.12.2020 № КВ-4-3/21782 для данной категории предпринимателей ФНС разъясняет, что ИП обязаны получить патент в налоговом органе по месту жительства или по месту осуществления предпринимательской деятельности. Вместе с этим ИП не ограничен территорией субъекта, в котором он оформил патент: может осуществлять перевозки и в другие регионы. Здесь важно, чтобы договор на перевозку был заключен в субъекте РФ по месту получения патента. Тогда получение патента в других регионах не требуется. Наш предприниматель может оформить патент в Подмосковье, так как там находится его автопарк.

Несмотря на очевидные преимущества патентной системы налогообложения, она может принести и ряд сложностей. Непросто предсказать успешность и стабильность бизнеса, а платить налог по патенту всё равно придется. Количество сотрудников в штате, фактический адрес осуществления деятельности, количество автотранспортных средств и т.д. – всё это влияет на стоимость и условия патента.

Например, в течение действия патента на перевозку пассажиров у ИП уменьшилось количество автотранспортных средств. Как быть в такой ситуации? Согласно разъяснениям из писем Минфина России от 23.06.2015 №03-11-11/36170 и от 24.10.2014 №03-11-11/53884 при уменьшении количества объектов пересчёт налога ПСН не предусмотрен. Как и внесение изменений в патент.

Если же в течение деятельности по патенту появились новые объекты (например, новое помещение под сдачу в аренду), то для их использования в предпринимательской деятельности ИП обязан получить патент на эти объекты. Или он может применять свою основную систему налогообложения для них.

К большим рискам можно отнести ограничения по сумме возможного дохода на патенте. Важно на протяжении действия патента следить за этим. Иначе можно «слететь» с упрощённого режима, и тогда налоговая доначислит налог с начала действия ПСН по основной системе налогообложения. Один из вариантов минимизировать возможные риски – привлечение внешних специалистов для ведения учёта.

Чтобы не пропустить интересную для вас статью о малом бизнесе, подпишитесь на наш Telegram-канал, страницу в «ВКонтакте» и канал на «Яндекс.Дзен».