1 августа 2023 года вступил в силу закон о так называемом цифровом рубле – ещё одной форме российской валюты (наряду с наличным и безналичным рублём). Пока система цифрового рубля работает в тестовом периоде для ограниченного количества игроков рынка, но предположительно через полтора-два года цифровым рублём смогут пользоваться все жители и компании России. О том, что такое цифровой рубль, как им пользоваться и зачем он нужен бизнесу, порталу Biz360.ru рассказал соуправляющий партнёр юридической фирмы Lurye, Chumakov & Partners Андрей Чумаков.

Андрей Чумаков – 42 года, предприниматель из Москвы, соуправляющий партнёр юридической фирмы Lurye, Chumakov & Partners. Окончил юридический факультет Алтайского государственного университета. Стаж работы в юридической сфере – более 20 лет. В 2016 году ушёл из компании «большой четвёрки» Ernst&Young, где проработал около 10 лет, и создал собственную юридическую фирму New Lawyers. В 2018 году запустил сервис удалённого юридического аутсорсинга Solver, а в 2020 году стал соучредителем и управляющим партнёром компании Lurye, Chumakov & Partners.

Цифровой рубль – это новая российская форма валюты, такая же, как наличные и безналичные рубли. На цифровые рубли можно будет покупать товары, оплачивать услуги, хранить в них сбережения (правда, банковский процент на них начисляться не будет, как и кэшбэк при покупке товаров).

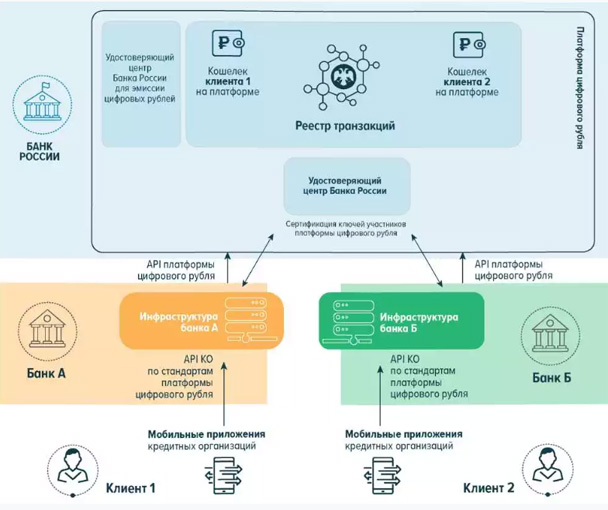

Один цифровой рубль равен одному рублю в наличном или безналичном формате. В любой момент «цифру» можно будет обменять на безналичные, а затем на наличные деньги. Но в отличие от безналичных рублей, которые хранятся на разных банковских счетах в разных банках, цифровой рубль будет храниться на платформе Банка России в электронном кошельке. Потому и ответственность за эти средства будет нести российский регулятор, а не коммерческие финансовые организации.

Прототип платформы цифрового рубля

Технически цифровой рубль представляет собой уникальный цифровой код. Примерно так же, как пронумерованы рублевые купюры, цифровые рубли будут иметь свою маркировку, что позволит надзорным органам отслеживать их перемещение.

На первый взгляд, наличие кода делает цифровой рубль Центробанка банка схожим с криптовалютами. Но при всей похожести цифровой рубль – не криптовалюта. Если эмиссией криптовалюты может заниматься кто угодно, то эмиссия (то есть выпуск) цифрового рубля – прерогатива Центрального банка РФ.

Соответственно, как и все остальные деньги, выпускаемые в России Центробанком, цифровой рубль обеспечен золотовалютными резервами и прочими активами государства. А криптовалюты подкреплены только спросом тех людей, которые ими пользуются, то есть по сути это инструмент спекуляции, а не мера стоимости.

С точки зрения государства одна из главных целей создания цифрового рубля – усиление контроля за обращением денег и перераспределение финансовых потоков от частных банков к Центробанку. Но появление новой формы рубля решает и другие задачи, которые касаются обычных людей и бизнеса.

Уменьшается зависимость клиентов от банков. Порядка 75% платежей в рублях сейчас безналичные, для их осуществления нужен счёт в банке. У разных банков разные правила открытия счёта, разные пакеты документов, разные комиссии за обслуживание и лимиты на переводы и платежи. А для «цифры» все правила устанавливает один игрок – Центробанк. При этом доступ к своим цифровым рублям граждане и компании смогут получить через любой банк на одних и тех же условиях. Кстати, в ЦБ считают, что появление цифрового рубля будет стимулировать банки предоставлять клиентам более выгодные условия.

Усиливается конкуренция на банковском рынке. Сейчас граждане, индивидуальные предприниматели и компании часто заводят счета в тех банках, где обслуживаются важные для них контрагенты, потому что переводить деньги внутри одного банка проще и выгоднее. В итоге деньги собираются в ограниченном числе финансовых организаций – в основном крупных или связанных с государством. Появление электронных кошельков, не привязанных к конкретному банку, частично снизит этот эффект и усилит конкуренцию между банками.

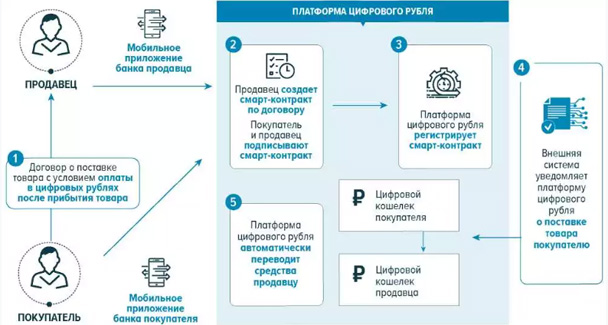

Появляется возможность применять новые финансовые инструменты. Цифровой рубль позволит автоматизировать контроль и проведение расчётов по договорам с помощью смарт-контрактов – технологии, при которой деньги автоматически переводятся между счетами при выполнении условий сделки, например передаче имущества. Это должно повысить безопасность сделок и снизить риски неплатежей для бизнеса.

Схема использования смарт-контракта

Для того, чтобы начать пользоваться цифровым рублём, необходимо открыть специальный цифровой кошелёк. Это можно будет сделать через мобильное приложение любого подключённого к системе ЦБ банка, а когда тестовый период системы закончится – то и через свой интернет-банк. Каждая компания или человек смогут завести только один цифровой кошелек для всех операций.

Цифровой кошелек можно будет пополнить с банковского счёта. Лимит пополнения на этот момент обозначен в 300 000 рублей в месяц. Но на самом счёте может лежать и более существенная сумма, ограничений тут нет. К тому же, помимо лимита, который вы сможете использовать сами, на ваш кошелёк могут переводить деньги со своего цифрового кошелька другие субъекты финансовых отношений.

И для обычных людей, и для бизнеса открытие и обслуживание электронного кошелька будут бесплатными. За переводы в цифровых рублях с физических лиц платы брать не будут, но с бизнеса будут взимать комиссию – 0,3% с платежа. Неприятно, но это дешевле, чем использование Системы быстрых платежей (комиссия 0,4-0,7%) и тем более выгоднее эквайринга (1-5% от суммы платежа).

Схема покупки товаров за цифровые рубли

Оплата товаров и услуг цифровыми рублями устроена примерно так же, как и через СБП или с помощью технологии бесконтактных платежей через NFC-чип мобильного телефона – по QR-коду. Операция будет проводиться по той же схеме: сканируя код или прикладывая устройство к терминалу, от клиента идёт запрос на платформу Центробанка, после чего та перемещает деньги с одного цифрового кошелька на другой. В дальнейшем полученные деньги можно перевести на банковский счёт и пользоваться ими как обычно.

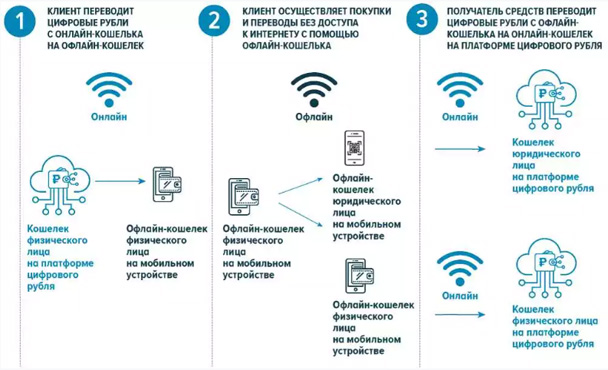

Пользоваться цифровым рублём можно будет без подключения к интернету.

Схема офлайн-переводов цифровых рублей

Нет, пока система доступна только ограниченному кругу людей и компаний, которых Банк России выбрал для участия в пилотном проекте. С 1 августа 2023 года цифровой рубль тестируется в пилотном режиме, к системе подключены несколько десятков предприятий из 11 городов (заправки, продуктовые магазины, магазины одежды и т.д.) а также 13 банков. В будущем, когда систему будут масштабировать, цифровой кошелёк можно будет открыть и пополнить через приложение любого банка, подключённого к системе.

Масштабировать систему на всех граждан и компании России планируется к 2025-2027 годам, но конкретной даты запуска системы для всех желающих пока не объявлено.

Чтобы не пропустить интересную для вас статью о малом бизнесе, подпишитесь на наш Telegram-канал, страницу в «ВКонтакте» и канал на «Яндекс.Дзен».