В апреле 2021 года Центробанк выпустил информационное письмо, в котором обязал банки ужесточить контроль за операциями клиентов. Это значит, что банки теперь будут пристальнее проверять операции на соответствие 115-ФЗ. Давайте разберёмся, что изменилось и как новые требования отразятся на предпринимателях и бизнесе.

13 апреля 2021 года Центробанк выпустил информационное письмо № ИН-01-12/23, в котором предписал банкам ужесточить контроль за операциями клиентов. Это значит, что теперь банки будут ещё пристальнее проверять операции на соответствие 115-ФЗ.

Согласно рекомендациям Центробанка, лимит сомнительных операций для российских банков будет снижен с 1 млрд. до 500 млн. рублей в квартал. Банки, у которых объём сомнительных операций с безналичными и наличными деньгами превышает 500 млн. рублей в квартал, будут под особым контролем Центробанка. Такие банки будут автоматически считаться участниками сомнительных операций.

Сомнительные операции – это операции, которые направлены на отмывание доходов или финансирование терроризма согласно закону 115-ФЗ. Очевидно, что банки будут стремиться любыми способами снизить объём сомнительных операций.

Вот что по этому поводу думают эксперты банковской индустрии:

-

Представитель банка: «Это приведёт к так называемой чистке клиентской базы. Банки с объёмом сомнительных операций более 0,5 млрд. рублей за квартал будут точечно корректировать свои противолегализационные процедуры. В первую очередь это коснётся процедур открытия банковских счетов. Клиенты, которым отказали в обслуживании в первой категории банков, будут обращаться в другие кредитные учреждения: из-за этого большинству банков грозит большой поток сомнительных клиентов».

-

Независимый консультант по финансовому мониторингу Татьяна Довженко: «Нововведение усложнит жизнь и банкам, и клиентам. Не выполнять новое требование банкам нельзя: Центробанк введёт санкции против банка-нарушителя вплоть до отзыва лицензии. Поэтому банки будут тщательно контролировать новый лимит, для чего ужесточат контроль за операциями по счетам компаний, ИП и физических лиц».

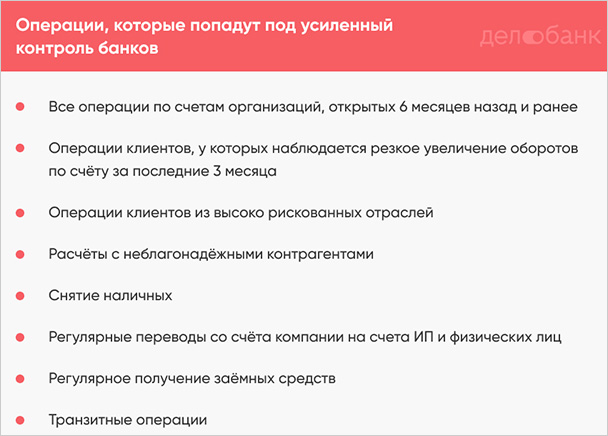

Особое внимание банков привлекут операции по счетам новых ИП и ООО, расчёты с ненадёжными контрагентами и операции по снятию наличных. Вот расширенный перечень таких операций:

Все приходные и расходные операции по счетам недавно открытых организаций. К таким организациям относятся компании и ИП, с момента регистрации которых прошло менее шести месяцев.

Операции клиентов, у которых наблюдается резкое увеличение оборотов по счёту за последние три месяца обслуживания в банке. Например, если оборот по счёту ИП вырос в два раза, предприниматель будет на особом контроле.

Операции клиентов из высокорискованных отраслей. К отраслям, которым будет уделяться повышенное внимание, относятся торговля металлом и ГСМ, строительство, транспортные услуги, розничная торговля. По мнению банков, компании из этих отраслей наиболее часто выполняют сомнительные операции.

Расчёты с неблагонадёжными контрагентами. Контрагент считается неблагонадёжным, если у него есть долги перед партнёрами, государством или данные в государственном реестре не соответствуют указанным в учредительных документах. Банки подозревают такие организации в нарушении 115-ФЗ и заносят их в чёрный список. Например, если вы перевели деньги компании из чёрного списка, не зная об этом, банк всё равно попросит обосновать экономический смысл операции и запросит подверждающие документы по сделке.

Снятие наличных. Банки будут тщательно проверять любые операции по обналичиванию денег, которые проводят ИП и компании.

Регулярные переводы со счёта компании на счета ИП и физических лиц. Например, если фирма несколько раз в месяц переводит деньги на одни и и те же счета ИП и физических лиц, то такие операции попадут под подозрение.

Регулярное получение заёмных средств. Если компания часто получает кредиты и займы, есть риск, что она участвует в мошеннических схемах. Это не значит, что фирма, получившая подряд несколько кредитов от учредителей, участвует в мошеннических схемах. Это Центробанк просто обозначает риск: мошеннические организации так часто делают.

Транзитные операции. Если компания или ИП регулярно переводит деньги на другие счета или обналичивает деньги в течение двух дней с момента зачисления, это привлечёт внимание банка.

Кроме этого банки будут усиленно проверять потенциальных клиентов.

- Независимый консультант по финансовому мониторингу Татьяна Довженко: «Банки будут тщательнее проверять ИП и компании, которые хотят открыть счёт. Так, кроме стандартного пакета документов для открытия счёта у предпринимателя могут запросить финансовую и налоговую отчётность за последний отчётный период».

Центробанк опубликовал список рекомендаций для предпринимателей, которые помогут избежать блокировки счёта. При этом у разных банков свои механизмы контроля за соблюдением 115-ФЗ и требования к клиентам. Мы составили расширенный список рекомендаций, который избавит ИП и ООО от вопросов банка в большинстве случаев. Вот что нужно делать, чтобы снизить риск блокировки счёта:

Правильно заполняйте платёжные документы. В платёжном поручении должны быть указаны номер договора и счёта, подробное назначение платежа, сумма. Например, «Оплата за строительные материалы (щебень, песок) по Договору № 1 от 11.01.2021 по счёту № 3 от 30.03.2021, включая НДС». Заполняйте платёжные поручения максимально подробно и попросите это делать контрагентов.

Работайте с проверенными контрагентами. Перед тем, как подписывать договор и переводить деньги новому партнёру по бизнесу, убедитесь в его положительной деловой репутации. Проверьте контрагента на сайте налоговой, в базе судебных решений и других ресурсах.

Следите за налоговой нагрузкой. Адекватная налоговая нагрузка без учёта социальных отчислений в бюджет составляет 1% от дебетового оборота по счёту за отчётный период (обычно это квартал). Если банк увидит, что компания платит меньше налогов, может заблокировать счёт.

Следите за оборотом наличных. Все операции с наличными на сумму 600 тысяч рублей и более подлежат обязательному контролю.

Выполняйте разные виды расчётов. Операции по счёту должны включать расчёты с контрагентами, уплату налогов и других отчислений в бюджет, выплату заработной платы, арендные платежи. Такие операции – признак того, что вы занимаетесь реальным бизнесом. Если компания регулярно получает деньги от контрагентов, но не платит налоги и зарплату, банк может усомниться в экономической обоснованности таких операций и запросить подтверждающие документы.

Аргументируйте и документально подтверждайте расчёты с физическими лицами. Если вы регулярно переводите деньги сотрудникам в рамках трудовых отношений, то у вас одновременно с выплатой зарплаты должна проходить уплата НДФЛ. В случае расчётов с физическими лицами банк может запросить штатное расписание с указанием ФОТ, приказы на выдачу командировочных и на выдачу денег в подотчёт, договоры гражданско-правового характера. Будьте готовы предоставить эти документы.

Оперативно предоставляйте банку документы по запросу. Заметив что-то подозрительное, банк не блокирует счёт сразу – он запрашивает документы, которые могут обосновать ведение бизнеса. Предоставлять такие документы в срок в интересах клиента. Если этого не сделать, банк предпримет более решительные меры вплоть до установления лимитов и блокировки карт, привязанных к счёту фирмы.

Не дробите бизнес. Если на одного предпринимателя зарегистрировано несколько ООО или ИП, это сигнал для банка: скорее всего, фирма участвует в отмывании доходов, уходит от налогов или использует другие мошеннические схемы.

-

Центробанк ужесточил антиотмывочные требования для банков с апреля 2021 года. Теперь банки, у которых объём операций с безналичными и наличными деньгами превышает 500 млн. рублей в квартал, будут считаться участниками сомнительных операций. Их обяжут пристальнее проверять своих клиентов – компании, ИП и физических лиц.

-

Новое требование Центробанка усложнит жизнь и банкам, и клиентам. Банки будут более внимательно контролировать операции по счетам клиентов, а клиенты должны будут выполнять больше условий, чтобы счёт не заблокировали.

-

Особое внимание банков привлекут следующие факторы: операции по счетам новых организаций, расчёты с ненадёжными контрагентами, операции по снятию наличных, переводы физическим лицам и ИП, транзитные операции.

-

Что нужно сделать, чтобы избежать блокировки счёта: сообщайте банку об изменениях в учредительных документах, подробно заполняйте платёжные документы, работайте с надёжными контрагентами, следите за объёмом оборота наличных и налоговой нагрузкой, оперативно предоставляйте документы банку по запросу.

Источник: «Делобанк»

Чтобы не пропустить интересную и полезную для вас статью о малом бизнесе, подпишитесь на наш Telegram-канал, страницу в Facebook и канал на «Яндекс.Дзен».