Переплатить налоги лучше, чем недоплатить. За недоплату начисляют штрафы и пени, а переплату можно вернуть или зачесть в счёт других налогов. Правда, для этого придётся заполнить ряд документов, но почти всё можно сделать без похода в налоговую. Главное - успеть это сделать в течение трёх лет. О том, как вернуть из налоговой деньги, если вы заплатили лишнее, рассказал руководитель службы бухгалтерской поддержки клиентов «Модульбанка» Дмитрий Гудович.

Дмитрий Гудович, 35 лет, руководитель службы бухгалтерской поддержки клиентов

«Модульбанка». Специалист по налогам и финансам, кандидат экономических наук, автор персонального блога о налогах и бухучёте. «Модульбанк» специализируется на обслуживании малого бизнеса.

Компания может узнать о переплате сама или от налоговой. По закону налоговая обязана сообщить о переплате (ст. 78 п. 3 Налогового кодекса РФ) письмом на адрес регистрации или уведомлением в личном кабинете на сайте налоговой. Оба способа ненадёжные: письмо может потеряться, а личный кабинет проверяют не все. Поэтому лучше рассчитывать на себя.

Есть два способа узнать о переплате самостоятельно:

-

проверять декларацию и квитанции. Можно заметить две оплаченные квитанции с одной суммой или ошибку в декларации;

-

сверяться с налоговой. Заказывать акт сверки по налогам и взносам.

Сверка - это документ, в котором видно, сколько нужно было заплатить налогов и сколько заплатили. В ней можно узнать о задолженности на начало и конец периода.

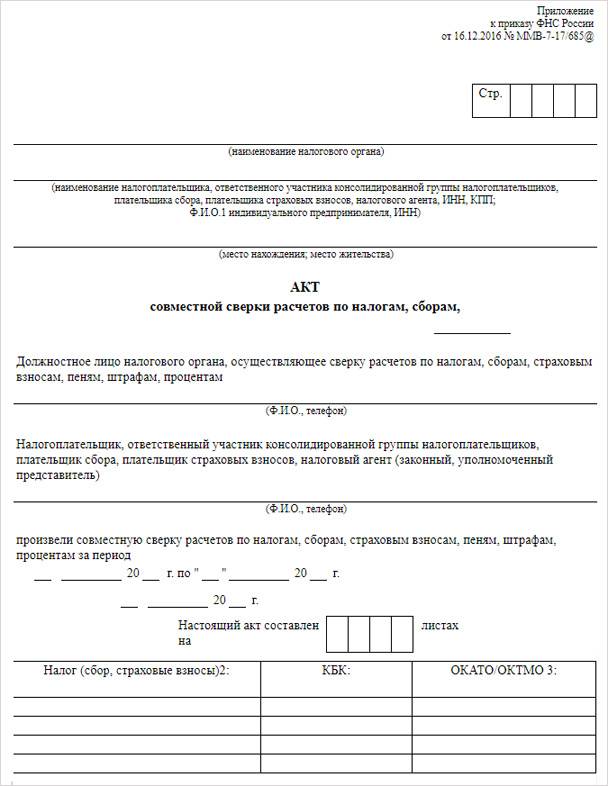

Акт совместной сверки расчётов по налогам и сборам

Так выглядит титульный лист сверки, его заполняет налоговая. Компания может согласиться со сверкой и подписать документ или оспорить его.

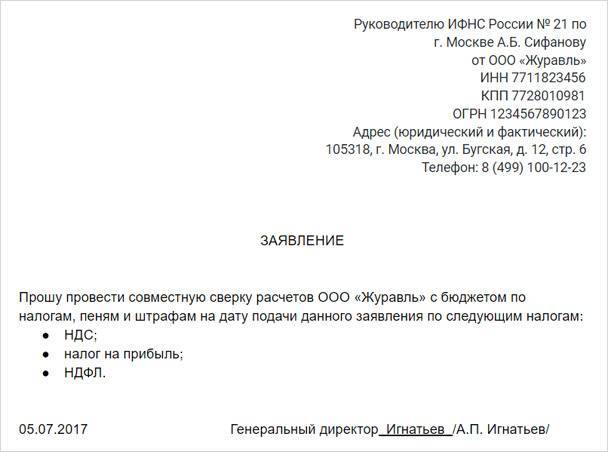

Сверку можно заказать в налоговой или по интернету. Если заказываете в налоговой, прид`тся писать заявление. У него нет строгой формы, можно написать произвольно:

Пример заявления на сверку с налоговой. В нём важно указать данные компании: название, ИНН, адрес и по каким налогам будет сверка.

Предприниматель составляет сверку от себя и приходит в налоговую с паспортом. А для компании в заявлении нужно указать ответственное лицо. Обычно это генеральный директор или главный бухгалтер. Чтобы подтвердить их полномочия, в налоговую нужно принести документы. Для директора это приказ о назначении, для бухгалтера - доверенность.

На сайте налоговой можно заказать сверку в личном кабинете: «Сверки с бюджетом» → «Направить заявление об инициировании процедуры…». Если заказывать сверку в налоговой, её готовят 10-15 рабочих дней. Через интернет - день-два.

Сверку лучше делать через три месяца после подачи декларации. За это время налоговая успеет проверить декларации, обновит информацию об оплате, и расчёты будут точными.

- Компания на УСН подала декларацию 31 марта, сверку нужно заказывать с 30 июня.

- ЕНВД сдают декларацию каждый квартал и могут запрашивать сверку, когда сдают следующую декларацию.

- На патенте сумма налога фиксированная, и её сложно переплатить, поэтому сверку можно делать раз в год.

В любом случае сверяться лучше после того, как сдали отчёт.

Теперь, когда мы знаем о переплате, пора возвращать деньги. Порядок такой:

- написать заявление на возврат переплаты;

- получить ответ;

- проверить, что деньги пришли на счёт.

Всё это занимает два месяца. Начнём.

Написать заявление на возврат переплаты. Его можно заполнить в личном кабинете на сайте налоговой или скачать и написать от руки. У заявления есть утверждённая форма, в ней нельзя делать ошибки.

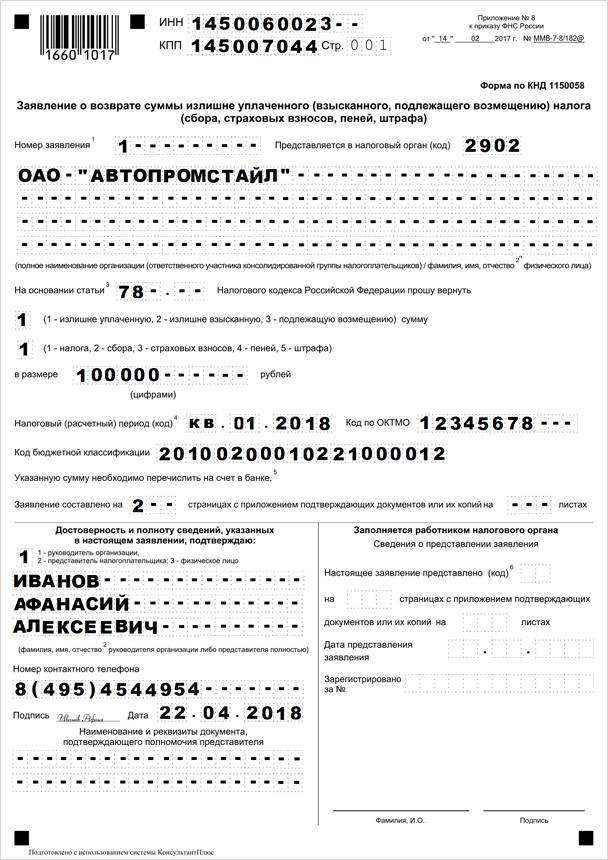

Форма заявления на возврат переплаты

Пример заполненного заявления на возврат переплаты. В нём указывают период, за который оплатили налог, и данные о компании: ИНН, название, имя руководителя.

В заявлении нужно указать счёт для возврата денег. Чтобы помочь налоговой найти переплату, к заявлению можно приложить декларацию, квитанции об оплате налогов, справку о сверке. Это не обязательно, но ускорит процесс.

Иногда компании могут платить налоги в разных налоговых. Например:

- ИП на ЕНВД встают на налоговый учёт в каждом регионе, где работают.

- ИП на патенте платят за патент там, где его купили, а остальные налоги - по месту регистрации.

- ИП на упрощёнке платят по месту регистрации, но встают на учёт в налоговой по месту работы, если покупают нежилую недвижимость.

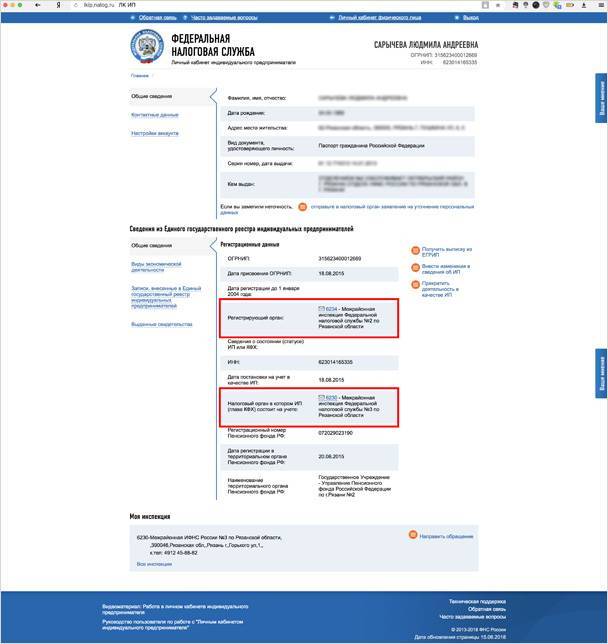

В этом случае возвращать деньги нужно из той налоговой, в которую отправили лишнее. Узнать это можно в личном кабинете:

Получить ответ по заявлению. Налоговая рассматривает заявление 30 рабочих дней. При положительном решении обычно сразу приходят деньги на реквизиты. Если к заявлению прикладывали сверку, ответ придёт быстрее.

Получить деньги. Если налоговая найдёт переплату, она вернёт деньги на счёт из заявления.

Если нет долгов по налогам, вернётся вся сумма переплаты. Иначе налоговая сделает взаимозачёт, погасит долг за счёт переплаты, а остаток вернёт предпринимателю. Переплату можно оставить в счёт будущих платежей, например, если предприниматель будет платить авансовые платежи по упрощёнке.

Автоматический взаимозачёт можно сделать только по налогам одного типа. По налогам разных типов придётся писать заявление на взаимозачёт.

-

ИП Холоднов переплатил 13 000 рублей налогов в 2016 году. В 2017 году он, наоборот, задолжал 7000 рублей. Налоговая сделает взаимозачёт: семь тысяч заберёт для оплаты долга, а оставшиеся шесть тысяч вернёт Холоднову.

-

Теперь у ИП Холоднова та же переплата по упрощёнке, но долг по налогу на недвижимость. Налоговая не сделает взаимозачёт, Холоднову придётся писать заявление.

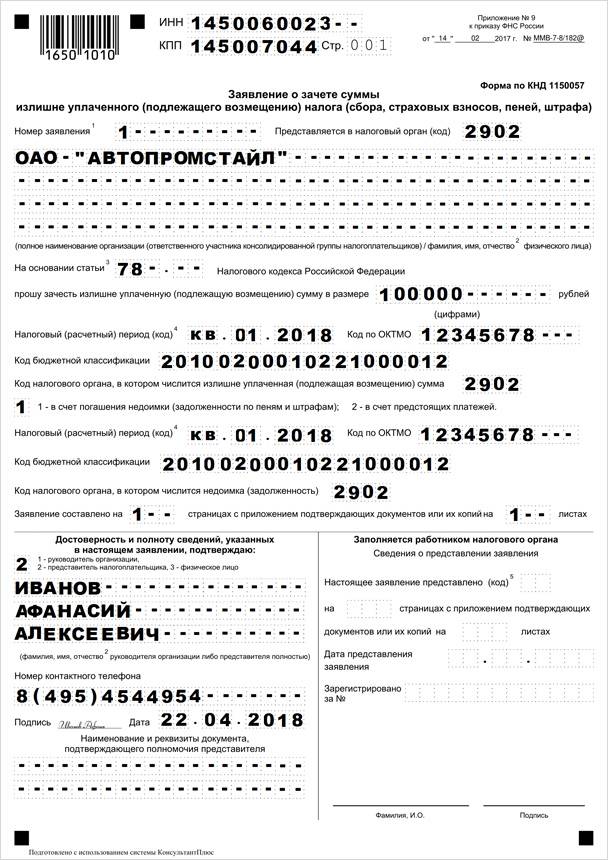

Чтобы зачесть переплату в счёт долга или направить деньги на предстоящие платежи, пишут заявление по утвержденной форме.

Бланк заявления на взаимозачёт долгов

Налоговая может потерять заявление или не рассмотреть его вовремя. Если написали заявление, прошёл месяц, а ответа на почте или в личном кабинете нет, нужно писать повторно.

Вернуть деньги можно в течение трёх лет после переплаты ( ст. 78 п. 7 Налогового кодекса РФ). Срок считается с момента переплаты: не когда предприниматель или налоговая её заметили, а когда фактически переплатили. Эту дату можно посмотреть в сверке.

Если пропустить срок, деньги не вернутся. Но можно попробовать продлить его через суд. Тогда придётся доказать, что не получали уведомление от налоговой.

- ООО «Россервис» переплатило 682 451 рубль по разным налогам. В 2015 году организация сделала сверку с налоговой и обнаружила переплату. Но налоговая отказалась возвращать деньги, потому что налогоплательщик пропустил трёхлетний срок возврата. Компания обратилась в суд. Налоговая не смогла доказать, что предупредила истца о переплате вовремя. Суд посчитал, что «Россервис» может требовать переплату в течение трёх лет с тех пор, как узнал о ней. Налоговая должна вернуть деньги. Судебное дело.

Деньги должны прийти на счёт за месяц после того, как налоговая вынесет решение о возврате. Если переплату не вернули в срок, налоговая платит проценты по ключевой ставке Центробанка за каждый день просрочки. Требовать пени нужно через суд.

В суд подают два обращения. В первом иске требуют переплату. Если этот суд выигрывают, подают второй иск, чтобы взыскать пени. Можно подать один иск, но это рискованно. Если ошибиться в сумме пени, можно получить отказ по всему исковому заявлению. Мы рекомендуем подавать двумя исками.

Переплату по страховым взносам тоже можно вернуть с помощью заявления.

До 2017 года предприниматели платили страховые взносы в Пенсионный фонд, а потом стали платить в налоговую. Из-за этого иногда возникает путаница. Правило такое:

-

переплата до 2017 года → заявление в Пенсионный фонд. Фонд проверит информацию, передаст в налоговую, и она вернёт деньги;

-

переплата случилась после 2017 года → заявление в налоговую по месту регистрации.

Процедура возврата такая же, как и с налогами: заявление, десять дней на проверку, деньги приходят на счёт.

Пользоваться личным кабинетом налогоплательщика. Туда приходят уведомление о долге или переплате. У налоговой есть мобильное приложение, в котором тоже можно отслеживать платежи и взносы. Его можно скачать на iPhone или Android в магазине приложений.

Внимательно заполнять квитанции и перепроверять сумму налога.

Через три месяца после подачи декларации делать сверку с налоговой. Это бесплатно, и её можно заказать через интернет.

Источник: Delo.Modulbank.ru.

Читайте также:

Вызвали в налоговую на допрос: что говорить и о чём молчать.

Облачные юристы: как устроен сервис удалённого юридического аутсорсинга.

Сударь, защищайтесь: как работает сервис по защите сделок в интернете.