Индивидуальный предприниматель – самая популярная организационно-правовая форма бизнеса в России. Статус ИП позволяет легально вести предпринимательскую деятельность и получать доход без регистрации компании. Регистрация ИП – дело довольно несложное, оформить и подать все документы можно самостоятельно и без лишних расходов.

ИП - это индивидуальный предприниматель. Индивидуальный предприниматель с точки зрения закона - это физическое лицо, зарегистрированное в установленном законом порядке, имеющее право на ведение предпринимательской деятельности (т.е. бизнеса) без образования юридического лица (ООО, ЗАО и т.д.). Иначе говоря, это тот же «физик», но с законными правами на ведение коммерческой деятельности.

- Альтернативой регистрации ИП является регистрация ООО, где в качестве единственного учредителя тоже выступает физическое лицо. В российской практике 75% созданных обществ с ограниченной ответственностью составляют как раз ООО, созданные единственным физическим лицом.

Выбирая между ИП и ООО, стоит оценить масштаб планируемого бизнеса и возможные риски. Если в рамках этого бизнеса вы не планируете брать крупные кредиты у банков или иных фондов, если риски прогореть и остаться с долгами минимальны, то, безусловно, вам стоит зарегистрироваться себя в качестве ИП, т.к. у ИП процедуры регистрации, прекращения деятельности и сдачи отчётности проще, а налогообложение во многих случаях выгоднее.

Однако, ИП отвечает перед своими кредиторами и по своим обязательствам всем своим имуществом (за исключением собственности, на которую невозможно предъявить взыскание, например, им может быть единственное жильё), даже если оно не участвует в предпринимательской деятельности.

В случае же с ООО ситуация несколько другая: юридическое лицо рискует (то есть несёт финансовую ответственность) лишь в пределах денежных средств и имущества, которые числятся на балансе предприятия. При этом надо знать, что если к банкротству организация приведена благодаря действиям участника, то он может быть привлечён судом к субсидиарной (дополнительной) ответственности. В этом случае долги ООО участник будет погашать из своего личного имущества.

Для регистрации в качестве ИП вам необходимо пройти процедуру государственной регистрации в соответствующем регистрирующем органе ФНС по месту вашей прописки/проживания.

Пройти процедуру регистрации ИП можно любым из следующих способов:

-

Зарегистрировать ИП самостоятельно. Это достаточно просто, и даст вам первый опыт взаимодействия с налоговыми органами.

-

Зарегистрировать ИП с помощью профессиональных регистраторов. Регистраторы не только подготовят регистрационные документы, но и проконсультируют по вопросам налогообложения, при необходимости подадут и получат документы в/из регистрирующего органа без вашего присутствия, помогут оперативно открыть расчётный счёт (дополнительно предложат бухобслуживание, печать, кредит, чашку кофе и т.д.).

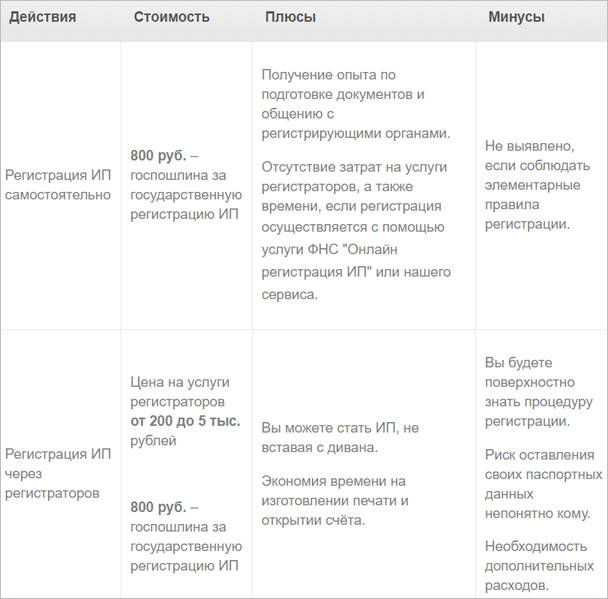

В этой таблице мы сравнили плюсы и минусы обоих вариантов регистрации ИП:

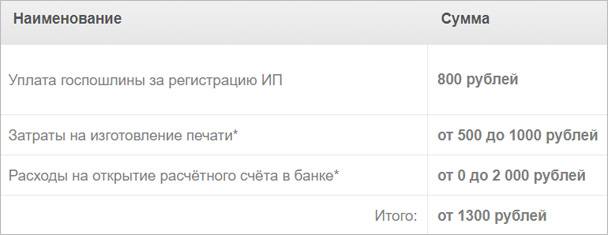

При самостоятельной подготовке документов для регистрации ИП вам необходимо понести следующие расходы:

* - печать и счёт для ИП не являются обязательными, поэтому итоговая стоимость регистрации равна величине госпошлины, т.е. 800 рублей.

Согласно законодательству в предпринимательской деятельности красивое и обезличенное наименование может иметь только юридическое лицо. Индивидуальный предприниматель – это физическое лицо, поэтому именоваться данное лицо в официальных документах (на печати, в чеках, на бланках и т.д.) должно по ФИО, например, ИП Иванов И.И.

Однако ИП может зарегистрировать товарный знак или знак обслуживания, либо использовать коммерческое обозначение, которое регистрировать не надо.

Наиболее простым вариантом является, конечно, коммерческое обозначение, которое используется для индивидуализации имущественного комплекса, например, кафе «Ромашка», ресторан «У бобра», химчистка «Лисичка» и т.д. В свою очередь, товарный знак служит для индивидуализации товаров, а знак обслуживания – для индивидуализации услуг (два последних знака необходимо регистрировать отдельно).

В качестве адреса регистрации ИП всегда указывается адрес места жительства предпринимателя, т.е. адрес регистрации физического лица по паспорту (обычно это просто домашний адрес). Если в паспорте отсутствует штамп о постоянном месте регистрации, то можно зарегистрироваться по адресу места пребывания (по временной регистрации).

Если вы хотите открыть ИП, но у вас нет возможности обратиться в налоговую по месту прописки, рекомендуем воспользоваться возможностями удалённой онлайн регистрации ИП, например, с использованием электронной цифровой подписи.

В заявлении на регистрацию ИП вы должны указать, какой деятельностью предполагаете заниматься. Коды видов предпринимательской деятельности выбирают из специального классификатора.

В лист А заявления Р21001 можно внести 57 кодов ОКВЭД, если же одного листа А для указания всех видов предполагаемой деятельности не хватит, разрешается заполнить дополнительные листы. Указание нескольких кодов не обязывает вас вести бизнес по ним всем, но один вид деятельности должен быть выбран в качестве основного.

на регистрацию ИП по форме Р21001

Заполнять заявление P21001 можно от руки, на компьютере, с помощью сервиса или программного обеспечения. Ошибки и неточности при заполнении заявления приводят к отказам в регистрации ИП, поэтому мы не рекомендуем делать это от руки.

Обратите внимание: с 29 апреля 2018 года в заявлении на регистрацию заявитель должен указывать свой электронный адрес. Документы, подтверждающие факт регистрации (лист записи ЕГРИП или ЕГРЮЛ, устав с отметкой ИФНС, свидетельство о постановке на налоговый учёт), направляются инспекцией не в бумажном виде, как раньше, а в электронном. Бумажные документы, в дополнение к электронным, можно будет получить только по запросу заявителя.

Для заполнения заявления с помощью соответствующего программного обеспечения или сервиса мы рекомендуем:

-

Сервис ФНС. Данный сервис позволит вам подать заявление на регистрацию в качестве ИП и оплатить госпошлину онлайн. Для получения документов, подтверждающих регистрацию, вам необходимо будет прийти в соответствующий регистрирующий орган.

-

Онлайн-сервис «1С-старт» (или аналогичный). С его помощью вы можете подготовить полный комплект документов для регистрации ИП, распечатать их и отнести в регистрирующий орган. Для работы с сервисом необходима лишь регистрация на свой электронный ящик.

Ниже приведён пример заполнения формы Р21001 на вымышленного предпринимателя Иванова И.И. из Волгограда.

Обращаем ваше внимание, что лица, не являющиеся гражданами РФ, заполняют данные по документу, разрешающему вид на жительство или временное проживание. Иностранцам и лицам без гражданства надо также дополнительно заполнить и пункт 1.2, но уже на латинице. Россияне п. 1.2 не заполняют.

Примеры заполнения страниц:

-

Форма 21001. Стр. 1. Указываются основные данные будущего предпринимателя.

-

Форма 21001. Стр. 2. Указывается место регистрации по паспорту и паспортные данные.

При самостоятельной подготовке заявления на компьютере обращайте внимание на тип и размер шрифта. Согласно требованиям ФНС, все данные должны вноситься заглавными буквами шрифтом Courier New высотой 18 пунктов. Проверить корректность шрифта в заполненном и распечатанном заявлении Р21001 можно, наложив сверху другой лист бумаги с распечатанными на нём заглавными буквами шрифта Courier New высотой 18 пунктов (в качестве эталона), и на свету сравнить их размеры.

Вы можете оплатить госпошлину за регистрацию ИП несколькими способами:

-

Электронным платежом в рамках онлайн-сервиса ФНС по регистрации ИП;

-

Заполнить бланк квитанции вручную. Для этого вам понадобиться узнать реквизиты вашего регистрирующего органа на сайте ФНС;

-

Воспользоваться сервисом ФНС по формированию квитанции на оплату госпошлины за регистрацию ИП.

-

Воспользоваться онлайн-сервисом, который подготовит квитанцию на оплату госпошлины за регистрацию ИП вместе с остальными документами.

Важно! При отказе в регистрации ИП из-за ошибок и неточности заявителя оплаченная госпошлина не возвращается. Если же отказ в регистрации был необоснованным, т.к. ошибку допустил регистрирующий орган, то его можно обжаловать в вышестоящий налоговый орган или суд. В большинстве таких случаев удается добиться проведения госрегистрации без повторной оплаты пошлины.

Налоговый режим или система налогообложения - это определённый порядок уплаты налогов. Для ИП в России существует пять налоговых режимов, отличающихся налоговой нагрузкой, отчётностью и ограничениями деятельности. Рассмотрим каждый из них более подробно.

-

Общая система налогообложения (ОСНО, ОСН, традиционная, основная) – налоговый режим, который назначается автоматически всем ИП и организациям после их создания (за исключением случаев, когда вместе с документами на регистрацию было подано заявление о переходе на один из специальных режимов). ОСН является самым тяжёлым налоговым режимом по части уплаты налогов и ведения отчётности. Как правило, общий режим используют те предприниматели и организации, которые по каким-либо причинам не могут находиться на других системах налогообложения (например, из-за большой численности сотрудников или превышающего доступные пределы размера дохода).

-

Упрощённая система налогообложения (УСНО, УСН, упрощёнка) - специальный налоговый режим, который чаще всего является самым выгодным для уплаты налогов и ведения отчётности. По сравнению с другими специальными режимами под действие УСН попадает гораздо большее количество видов предпринимательской деятельности. Применяя УСН, предприниматели и организации платят только один налог в соответствии с самостоятельно заранее выбранной облагаемой базой (6% от доходов или 15% от доходов, уменьшенных на величину расходов).

-

Единый налог на вменённый доход (ЕНВД, вменёнка) - специальный налоговый режим, который применяется только в отношении определённых видов деятельности (как правило, это розничная торговля и оказание услуг населению). Главной особенностью ЕНВД, является тот факт, что при исчислении и уплаты налога размер реально полученного дохода значения не имеет. ЕНВД считается, исходя от размера предполагаемого дохода предпринимателя, который устанавливается (вменяется) государством.

-

Единый сельскохозяйственный налог (ЕСХН) - специальный налоговый режим, который предназначен специально для сельскохозяйственных товаропроизводителей. Применять ЕСХН имеют право только те ИП и организации, у которых доход от сельскохозяйственной деятельности составляет больше 70%. Как и любой другой специальный режим, ЕСХН позволяет одним единым налогом заменить все основные налоги общей системы налогообложения: НДС, налог на имущество и НДФЛ.

-

Патентная система налогообложения (ПСН) - специальный налоговый режим, который могут применять только индивидуальные предприниматели, при этом средняя численность наёмных работников, у них не должна превышать 15 человек. Применяя ПСН, индивидуальный предприниматель получает право покупать патенты на определённые виды деятельности (по одному на каждый; как правило, это оказание бытовых услуг населению и розничная торговля). При расчёте стоимости патента размер реального полученного дохода не имеет значения. Налог на ПСН рассчитывается исходя от потенциально возможного к получению дохода, который устанавливается законами субъектов России.

Если вы начинающий предприниматель, то в большинстве случаев ваш выбор - это упрощённая система налогообложения (УСН). Для УСН устанавливаются следующие налоговые ставки по налогу:

-

6%, если объектом налогообложения являются доходы. Например, если вы заработали в месяце 1 млн. рублей, то ваш налог составит 60 тысяч рублей. Дополнительно эту величину можно уменьшить на сумму страховых взносов за работников в ПФР и ФСС.

-

15%, если объектом налогообложения являются доходы, уменьшенные на величину расходов. Однако законами субъектов РФ могут быть установлены дифференцированные налоговые ставки в пределах от 5% до 15% в зависимости от категорий налогоплательщиков. Например, вы заработали 1 млн. рублей, а потратили 500 тысяч, в этом случае ваш налог составит (1 млн. – 500 тысяч) * 15% = 75 тысяч рублей. Дополнительно эту величину можно уменьшить на сумму отчислений в ПФР и ФСС.

Государственная регистрация ИП осуществляется в регистрирующем органе по месту его (ИП) жительства, то есть по месту регистрации, указанному в паспорте. Если в паспорте отсутствует место регистрации, то регистрация ИП может быть осуществлена в регистрирующем органе по месту пребывания ИП. В крупных городах сущестуют специальные регистрирующие ИФНС, в Москве, например, это 46-я налоговая инспекция.

Для определения вашего органа регистрации по месту вашей регистрации или пребывания мы рекомендуем вам воспользоваться сервисом ФНС «Определение реквизитов ИФНС, органа государственной регистрации ЮЛ и/или ИП, обслуживающих данный адрес».

Так как регистрация ИП самая простая из всех регистраций, то и документов у вас будет не очень много:

-

заявление на регистрацию по форме Р21001 - 1 экземпляр;

-

квитанция об оплате госпошлины - 1 экземпляр;

-

копия основного документа, удостоверяющего личность (российского паспорта, если вы гражданин РФ) - 1 экземпляр;

-

уведомление о переходе на УСН - 3 экземпляра.

Дополнительно для иностранцев и лиц без граждантсва потребуется:

-

копия временного разрешения на пребывания или регистрации - 1 экземпляр;

-

нотариальный перевод иностранного паспорта – 1 экземпляр.

Если документы на регистрацию ИП подаются в электронном виде через онлайн-сервис регистрации ИП, то при подаче документов ничего подписывать, соответственно, не надо. Если документы подаются в бумажном виде, то заявление подписывается заявителем непосредственно во время подачи документов сотруднику регистрирующего органа и при предъявлении паспорта.

В случае, когда документы подаются в регистрирующий орган по почте или по доверенности (без присутствия самого заявителя, т.е. того, кого регистрируют в качестве ИП), то заявление по форме Р21001 и копию паспорта необходимо удостоверять нотариально.

Заявитель должен вписать свою фамилию, имя и отчество в заявление (последняя страница) собственной рукой и чёрной ручкой. Если заявление удостоверяется нотариально, то нотариус также должен заполнить заявление на регистрацию чёрной ручкой.

Кроме того, при подготовке заявления Р21001 нужно отметить соответствующую клеточку на листе Б. Проставьте значение «2» (выдать заявителю или лицу, действующему на основании доверенности) вместо «1» («выдать заявителю»).

Соберите все документы, не забыв оплатить госпошлину за регистрацию ИП, и подайте их в регистрирующую налоговую инспекцию. Перед подачей документов обязательно ещё раз перепроверьте все документы и указанные в них данные.

При подаче документов в регистрирующий орган не забудьте:

-

подписать заявление на регистрацию по форме Р21001 в присутствии сотрудника регистрирующего органа (если он и вы забудете об этом, то будет отказ);

-

получить у сотрудника ФНС расписку с перечнем поданных вами документов.

Срок регистрации ИП составляет не более 3 рабочих дней. В случае успешной регистрации ИФНС направляет на e-mail заявителя лист записи Единого государственного реестра индивидуальных предпринимателей по форме № Р60009 и свидетельство о постановке на учёт в налоговом органе в электронном виде.

Важно! После получения документов внимательно проверьте все ваши данные, указанные в выписке из ЕГРИП. Если вы обнаружите ошибку, необходимо обратиться к сотруднику, выдавшего вам документы, для составления протокола разногласий. Ошибки, допущенные по вине регистрирующего органа, будут оперативно и бесплатно исправлены. Более позднее выявление ошибок может повлечь их исправление через процедуру внесения изменений в сведения об ИП.

Если регистрация прошла успешно, то затем вам предстоит сделать следующее:

-

встать на учет в качестве работодателя в ПФР и ФСС, если у вас есть сотрудники;

-

получить коды статистики;

-

изготовить печать;

-

открыть расчётный счёт в банке;

-

оформить работников, если они вам необходимы;

-

получить лицензию, если ваш вид деятельности является лицензируемым;

-

приобрести кассовый аппарат, если он необходим;

-

обеспечить ведение бухгалтерского учёта

Источник: «1С-Старт».

Читайте также:

Самозанятые в 2018 году: налоговые риски и ответственность.

Облачные юристы: как устроен сервис удалённого юридического аутсорсинга.

Сударь, защищайтесь: как работает сервис по защите сделок в интернете.