Многие предприниматели, особенно те, кто только начинает свой путь в бизнесе, нередко сталкиваются с ситуацией, когда в конце месяца они фиксируют прибыль, но денег на расчётных счетах компании нет. К такому результату могут привести не ошибки в расчётах, а неумение контролировать оборотный капитал. О том, как это делать, в своей книге «Гонка на миллион» рассказала Екатерина Матвеева, основатель консалтинговой компании Fin Race. С разрешения издательства «Альпина PRO», выпустившего эту книгу, мы публикуем ряд важных рекомендаций из неё.

У прибыли в бизнесе есть разные агрегатные состояния. Самое понятное и приятное состояние прибыли – это деньги на расчётных счетах. Ещё она бывает в запасах. Покупка запасов на склад – это не расход компании, потому что из бизнеса ничего не уходит. И это действительно так: ничего не уходит, но часть денег меняет агрегатное состояние.

Иногда бизнес даёт клиентам отсрочки. В таком случае компания уже выполнила своё обязательство и признаёт выручку, но деньги ещё не пришли. Образовалась дебиторская задолженность – это тоже агрегатное состояние денег.

Вот мы и пришли к разгадке финансового парадокса: прибыль есть, а денег нет, потому что они заморожены в оборотном капитале.

- Оборотный капитал – это «замороженные» деньги компании: сумма запасов, дебиторской задолженности и кредиторской задолженности.

Зачем же мы сами загнали себя в ловушку? Оказывается, что прибыль есть, а денег нет. Ну и кому нужна такая прибыль? На самом деле, всё это действительно очень неудобно. Но только в том случае, если оборотный капитал не под контролем.

Если взять его под контроль, то мы расширяем своё поле зрения, и туда попадают невероятно важные аспекты бизнеса – все остальные, помимо денег. Когда мы читаем, что состояние Билла Гейтса составляет 130 млрд. долларов, это же не значит, что у него под подушкой лежат все эти деньги. И даже на банковских счетах у него столько нет. Эта сумма – не только деньги, но и дома, машины, патенты, инвестиции, доля в Microsoft.

Возвращаемся к оборотному капиталу: когда мы вводим в свой бизнес эти, казалось бы, лишние препоны, то на самом деле оцифровываем запасы на складе, дебиторку и кредиторку. Оборотный капитал есть всегда, хотите вы этого или нет. А если не отдавать себе в этом отчёт, можно попасть в неприятные ситуации.

-

Ситуация первая. Компания по производству косметики вечно сидела без денег. Собственница думала, что бизнес убыточный. Оцифровали оборотный капитал и увидели: прибыль есть, просто отсрочки компания даёт настолько длинные, что не успевает получить выручку – уже надо тратить деньги на выполнение следующего заказа. Отменили отсрочки, деньги появились.

-

Ситуация вторая. У бизнеса по продаже автозапчастей не было чёткой закупочной политики, поэтому товар закупали как придётся. Со временем на складе накопилось так много всего, что, распродав лишнее, компания смогла получить 12 млн. рублей. Вроде бы счастливая история, но сколько эти деньги были заморожены на складе совершенно без дела?

Поэтому я настаиваю на том, чтобы предприниматели вводили в свою картину мира такое понятие, как оборотный капитал, и понимали, что прибыль может быть выражена не только в деньгах.

Как посчитать сумму оборотного капитала? Оборотный капитал состоит из запасов, дебиторской задолженности (должны нам) и кредиторской задолженности (должны мы). Каждый из этих компонентов может быть выражен в деньгах: запасы сколько-то стоят, у долгов тоже есть понятные суммы. Остаётся сложить все вместе:

Оборотный капитал = Запасы + Дебиторская задолженность – Кредиторская задолженность.

Давайте разберём на примере. Допустим, есть бизнес, который занимается производством кирпича. Посчитаем, что входит в его оборотный капитал.

-

На складе лежит глина для производства, а также готовые кирпичи. Всё вместе стоит 345 000 рублей. Так и записываем: запасы, 345 000 рублей.

-

Компания отгрузила клиенту партию кирпича на 230 000 рублей. Клиенту дали отсрочку платежа, до планируемой оплаты ещё неделя. Возникает дебиторская задолженность – 230 000 рублей.

-

Сотрудники получают зарплату за отработанный месяц 10-го числа следующего месяца. Сегодня 5 июля, значит, сотрудники свою работу сделали, компания им должна за неё заплатить, но ещё не заплатила. Образовалась кредиторская задолженность – 180 000 рублей.

-

Пользуемся формулой: 345 000 + 230 000 – 180 000 = 395 000 рублей. Это сумма оборотного капитала – замороженные деньги бизнеса.

Может показаться, что оборотный капитал – это обязательно что-то плохое, ведь в нём замораживаются деньги. На самом деле, нет. Оборотный капитал есть у совершенно любой компании: где-то больше, где-то меньше. Вот мы говорили про кирпичный завод, разве он может работать без запасов: готовой продукции, сырья? Конечно же нет, поэтому образуется оборотный капитал. Может ли он не давать отсрочки платежа? В теории, может. Но далеко не все покупатели готовы платить сразу, и их не интересует наш оборотный капитал, поэтому они просто пойдут к другому поставщику. Заморозить немного денег в дебиторке или потерять половину выручки? Мы выбираем первое – и вот снова образуется оборотный капитал.

Короче, оборотный капитал – он как еда. Сам по себе не плох, но вот когда его слишком много, начинаются проблемы. Запасы в целом нужны на складе, но уж точно не в количестве годовых продаж. Отсрочки давать можно, но если вы даёте их на месяц, а сами сидите без денег, то это уже нездоровая ситуация.

Промежуточный итог: нужно принять идею оборотного капитала и следить за тем, чтобы он не превышал допустимых норм. Плохая новость в том, что универсальных нормативов для составляющих оборотного капитала не существует. Нужно определять их опытным путем, чем мы сейчас с вами и займемся.

Сначала давайте проясним, что имеется в виду под запасами. Это товар для последующей продажи, сырьё для производства и незавершённое производство (недошитые платья, замешенный бетон, ёлочные игрушки без верёвочек и т.д.).

Если запасов у компании недостаточно, то она постоянно будет испытывать проблемы с выполнением обязательств: покупатель оплатил товар, а его нет на складе – придётся или возвращать деньги, или заставлять клиента ждать.

Если запасов, наоборот, слишком много, то компания зря заморозит деньги. Очень часто бизнес увлекается пополнением склада, особенно когда поставщики атакуют акционными предложениями и скидками за объём. В итоге покупает кучу всего, нужного и ненужного, товар лежит на складе и ждёт своего часа по нескольку лет. А можно было бы направить эти деньги на что-то, что требуется прямо сейчас: на аренду офиса, рекламу, обучение сотрудников.

Кроме того, купленные впрок запасы имеют свойство дешеветь и портиться. Например, если магазин электроники закупит слишком большую партию мониторов, то не успеет её продать к выходу следующей модели. В итоге закупленные мониторы подешевеют и остатки партии придётся продавать по цене не 15 000 рублей. за штуку, а за 10 000.

Но эти мониторы хотя бы можно продать, пусть и дешевле. А некоторые позиции со временем становятся неликвидами – такое чаще всего бывает в сфере продаж одежды, в продовольственном секторе. Закупили слишком много джинсов с низкой талией, а в моду вошли джинсы с высокой талией. Товар лежит на складе, и даже по себестоимости его никто не покупает.

В общем, запасов на складе должно быть ровно столько, чтобы хватало – ну, может быть, немножко ещё про запас. В этом вам помогут два инструмента: учёт запасов и ABC-XYZ-анализ (позволяет определить товары, приносящие бизнесу наибольшую выручку, и товары, которые лучше всего продаются).

Мы разобрались с запасами и подошли к следующей составляющей оборотного капитала – дебиторской задолженности. Говоря по-простому, дебиторка – это то, что бизнесу должны его контрагенты.

Компания отгрузила товар на миллион рублей, а клиент заплатит только через неделю – значит, выручку можно признавать (обязательство же выполнено), а миллион на протяжении этой недели будет дебиторкой. Другой пример: компания оплатила создание сайта за 300 000 рублей, а он будет готов только через месяц. На протяжении этого месяца 300 000 будут в виде дебиторской задолженности.

В дебиторской задолженности тоже замораживаются деньги, ведь, по сути, компания даёт своим контрагентам в долг. Порой можно заиграться и предоставить такие займы, которые не сможешь потянуть. Так раздутая дебиторка приводит к кассовым разрывам.

Для контроля дебиторской задолженности не нужны никакие анализы, как в случае с запасами. Достаточно двух вещей: завести учёт дебиторской задолженности и определить период её оборачиваемости, комфортный для бизнеса.

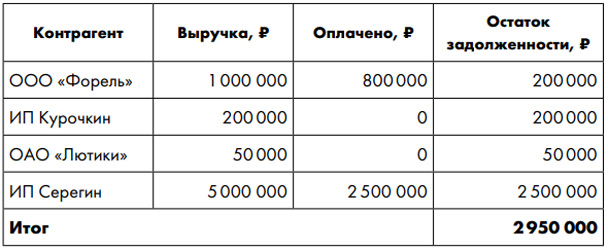

Учёт дебиторской задолженности нужен просто для того, чтобы не забыть ни про какие свои займы. Ведь если два-три долга, то условия по ним ещё можно держать в голове, а когда у вас десятки разных видов дебиторки, то хранить их в памяти совершенно невозможно. А значит, можно не заметить просрочки по выплатам или того, что контрагент просто решил больше не платить. Для учета дебиторки нужна таблица – такая, как эта.

Рекомендую назначить ответственного за сбор дебиторской задолженности. Шутки про 90-е в сторону: этот человек в первую очередь должен напоминать контрагентам о том, что скоро им предстоит заплатить. Если выплата не получена в срок, то он должен ещё раз пообщаться с должником, попробовать решить вопрос мирным путём. Ну, а в крайнем случае подавать в суд и вести процесс.

Период оборачиваемости дебиторской задолженности – это срок, за который компания возвращаёт долги контрагентов. Так как дебиторка постоянно появляется и погашается, считать тоже нужно по формуле:

Период оборачиваемости дебиторской задолженности = Количество дней периода : Выручка / Средняя дебиторская задолженность

Здесь количество дней тоже зависит от того, за какое время вы считаете период оборачиваемости. Считаете за июль – ставьте 31. Выручка – это сумма обязательств, выполненных компанией за период. Средняя дебиторская задолженность – среднее арифметическое суммы дебиторки на начало периода и на конец периода.

Оптимальный период оборачиваемости дебиторской задолженности для каждой компании свой. Он определяется, по большей части, опытным путём.

Сегодня компания даёт поставщикам отсрочки в 15 дней и периодически сталкивается с кассовыми разрывами. Собственник решил: с меня хватит – и сократил отсрочки, а с ними и общий период оборачиваемости дебиторки, до 10 дней. Проблемы с деньгами прекратились – значит, примерно 10 дней и есть комфортный период оборачиваемости для компании.

Стоит организовать кредитный комитет для рассмотрения отсрочек (в днях и рублях). На основе определённых критериев комитет будет определять рейтинг клиента и решать, добавить или снять кредитный лимит.

Кредиторка с дебиторкой работают ровно наоборот. Кредиторская задолженность – это сколько должны мы, а дебиторская – сколько должны нам.

Если срок оборачиваемости дебиторки желательно сокращать, то с кредиторкой наоборот. Представьте: один поставщик даёт отсрочку 15 дней, другой – 30 дней. Конечно, со вторым работать выгоднее – у нас появляются лишние две недели, чтобы что-то сделать с деньгами. А первому мы бы их уже выплатили и ничего на них не заработали.

Но есть и обратная сторона: если не уследить за кредиторкой, то можно получить штрафы, пени и, самое главное, подорванное доверие. Поэтому желательно вести учёт кредиторской задолженности. По форме он точно такой же, как учёт дебиторки.

Для роста выручки нужен рост оборотного капитала. Но может сложиться и наоборот. Компания стоит на месте с точки зрения выручки, но раздувает оборотный капитал, то есть замораживает в нём всё больше и больше денег. Нездоровая ситуация.

Поэтому, как только возьмёте под контроль оборотный капитал, начните сопоставлять его с выручкой через коэффициент выручки на оборотный капитал (вырнаок). Считается он просто: выручку надо разделить на сумму оборотного капитала.

-

Выручка прежняя, оборотный капитал увеличивается, следовательно, вырнаок снижается → рост оборотного капитала говорит о том, что деньги замораживаются → рискуем попасть в кассовый разрыв.

-

Выручка снижается, оборотный капитал прежний → вырнаок снижается → зарабатываем меньше, а денег в оборотный капитал вливаем столько же → рискуем попасть в кассовый разрыв.

-

Выручка увеличивается, оборотный капитал снижается → вырнаок увеличивается → в целом нормально, но, скорее всего, за выручкой растут расходы.

-

Выручка увеличивается, оборотный капитал увеличивается → вырнаок более- менее стабильный → рост выручки обеспечивается ростом запасов и дебиторки → здоровая ситуация в бизнесе.

В любом бизнесе деньги замораживаются в оборотном капитале: запасах, дебиторке, кредиторке. Это нормально, но надо следить, чтобы не замораживалось слишком много. Управление оборотным капиталом – серьёзная составляющая финансовой стратегии. Точное понимание, сколько денег можно держать в запасах, какие отсрочки давать клиентам и какие финансовые условия требовать у поставщиков, создаёт твердый фундамент в управлении финансами.

Чем дольше вы не расплачиваетесь с поставщиками и чем раньше берёте предоплату с клиентов, тем больше у вас «бесплатных», не кредитных денег. Конечно же, важно соблюдать договорные обязательства, но дополнительные выигранные дни в финансовом цикле дают преимущество в экономии на стоимости денег.

И последний момент. Важно помнить, что если учёт дебиторской задолженности ведётся в 1С, отражает реальность и ему можно верить, то данные необходимо взять оттуда как из источника информации. Не нужно тратить время на настройку управленческих операционных отчётов (учёт дебиторской, кредиторской задолженности и учёт запасов), если данные бухгалтерии совпадают с данными управленческого учёта.

Подробнее о том, как выстраивать финансовую стратегию, читайте в книге Екатерины Матвеевой «Гонка на миллион».

Чтобы не пропустить интересную для вас статью о малом бизнесе, подпишитесь на наш Telegram-канал, страницу в «ВКонтакте» и канал на «Яндекс.Дзен».