Нехватка средств на развитие – одна из главных проблем малого бизнеса. В банках, несмотря на все декларации, небольшим компаниям кредит можно получить с большим трудом, в МФО – кабальные условия, краудфандинг не подходит для финансирования текущей деятельности, а бизнес-ангелов на всех не хватает. Одним из вариантов решения проблемы недофинансирования бизнеса является P2P-кредитование или краудлендинг – возможность получение займа от группы инвесторов. О том, как привлечь средства с помощью P2P-кредитования, в своей авторской колонке рассказал топ-менеджер платформы взаимного кредитования «Город Денег» Юлиан Лазовский.

Юлиан Лазовский, зампред совета директоров площадки взаимного кредитования

«Город Денег». Окончил Московский государственный политехнический университет «МАМИ» по специальности «юриспруденция», имеет степень магистра философских наук Варшавского университета. Работает в финансово-банковской сфере с 2005 года. «Город Денег» является крупнейшей российской Р2Р-площадкой, объединяющей более 4200 инвесторов и 24500 заёмщиков. Суммарный объём опубликованных на площадке бизнес-проектов превысил 1,3 млрд. рублей.

банковскому кредитованию

Практически каждый малый предприниматель сталкивался с нехваткой денег для развития своего проекта. Но далеко не всем удаётся добиться банковского кредита, и уж совсем мало тех, кто получил кредит в той форме, в какой хотел – на компанию или ИП, в нужном объёме и по привлекательной ставке. Куда больше предпринимателей, по совету банковских сотрудников взявших потребительский кредит, обратившихся в МФО или, устав месяцами ждать одобрения кредитного комитета, просто отказавшихся от идеи займа.

Суровая правда жизни в том, что, несмотря на громкие заявления банков о росте кредитования малого бизнеса, в реальности небольшому предприятию или ИП получить кредит на бизнес крайне сложно. «Недостаточно прозрачная» бухгалтерия, наличный оборот, отсутствие залога и, что самое важное, небольшой размер желаемого кредита делают малого предпринимателя не слишком привлекательным заёмщиком.

Одна из причин этого - в устоявшейся модели работы банков, когда в процессе выдачи кредита участвуют десятки высокооплачиваемых сотрудников, время которых должно окупиться за счёт полученного по кредиту дохода. В результате, если вы хотите занять менее 7-10 млн. рублей - в крупном финансовом учреждении вам делать нечего.

Но там, где есть спрос – всегда появляются новые возможности. И сегодня в России активно растёт рынок небанковского кредитования бизнеса, а также инструменты частного инвестирования - такие как краудфандинг и краудлендинг.

О краудфандинге – коллективном финансировании какого-либо проекта группой частных инвесторов - знают многие. Однако, при всех своих плюсах, он имеет существенное ограничение - финансируемый проект должен иметь конечную длительность и понятный результат, например, через год должен появиться новый продукт. Поэтому регулярный бизнес финансировать таким образом нельзя. Но для него есть другой инструмент - краудлендинг или Р2Р-кредитование, то есть возможность получения займов от частных инвесторов.

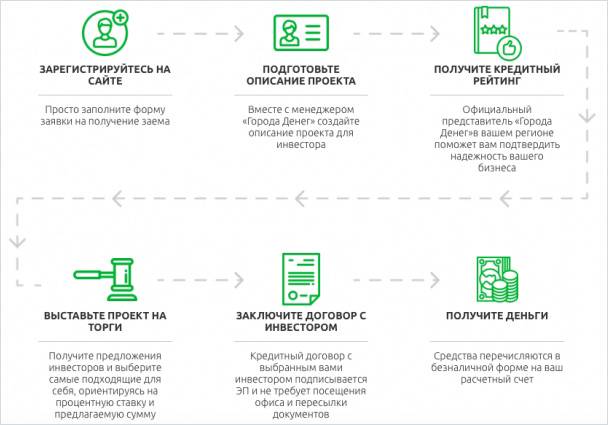

Как работает площадка взаимного кредитования

При Р2Р-кредитовании заёмщик публикует информацию о своём проекте и необходимых инвестициях на специальной площадке, а инвесторы делают ему предложения, отличающиеся размером займа и ставкой по нему. Заёмщик может выбрать одно или несколько таких предложений и заключить с каждым из инвесторов договор займа, ставка по которому обычно оказывается примерно соответствующей банковской.

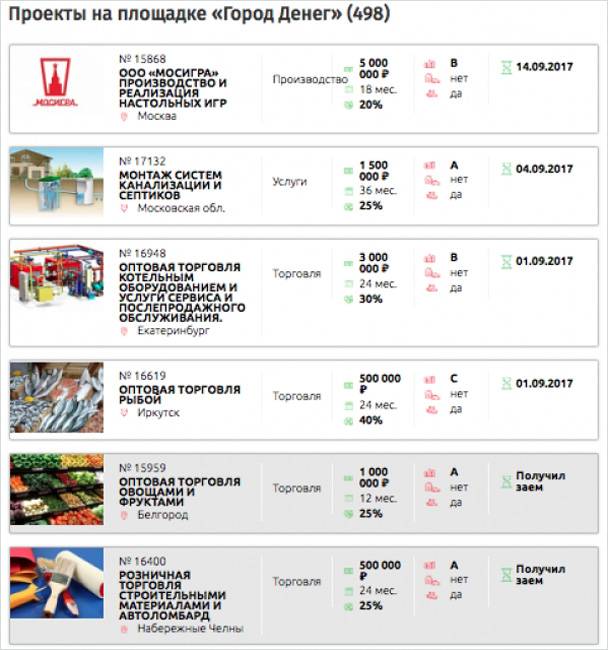

По данным площадки Р2Р-кредитования «Город Денег», чаще всего средства берутся на пополнение оборотных и приобретение основных средств (включая транспорт и оборудование), а среди отраслей, в которые вкладывают средства частные инвесторы, преобладают компании в сфере торговли (57%) и услуг (38%).

Во-первых, Р2Р-займы как финансовый продукт точно подходят для малого бизнеса – например, в «Городе Денег» размер займа варьируется от 300 тысяч до 15 млн. рублей, а сроки займов – от 6 до 36 месяцев. И наша статистика это подтверждает - 80% компаний, получивших финансирование на площадке, относятся к субъектам малого бизнеса, из них 69% - юридические лица, а 30% - индивидуальные предприниматели.

Во-вторых, процесс подготовки займа проще - площадки взаимного кредитования предъявляют не такие жёсткие требования к документам, как банки. Недавно был поставлен рекорд - для получения кредита в одном из крупнейших банков от заёмщика потребовали собрать около 60 различных документов. А кредит, в итоге, так и не был выдан.

Для того, чтобы получить Р2Р-заём, вам не придется неделями собирать нужные справки и выписки, хотя точно понадобится баланс и форма 2 за предыдущий год, документы, подтверждающие полномочия представителя заёмщика (обычно это решение о назначении генерального директора), а также сведения об учредителях и правоустанавливающие документы на залог (если он предоставляется).

В-третьих, согласование значительно оперативнее, чем в банке – на подготовку и публикацию проекта в «Городе Денег» обычно уходит 5-10 дней, а на сами торги (так называется процесс отбора заёмщиком предложений инвесторов) – 3-5 дней. В среднем, наши заёмщики получают средства в течение одной-двух недель, в то время как на рассмотрение кредита в банке может потребоваться и 3, и даже 6 месяцев.

В-четвёртых, существует возможность получения P2P-займа без залога. В отличие от банков, есть возможность оперативно и без залога получить до 1 млн. рублей на пополнение оборотных средств. На нашей площадке для таких заёмщиков предусмотрена сокращённая процедура проверки, которая позволяет получить средства в течение 5-7 дней.

И в-пятых, для получения займа не нужно никуда ехать. Р2Р-площадка работает онлайн - весь набор документов, торги и переписка с инвестором проходят через её сайт, а для заключения договора используется электронная подпись или пересылка по почте. Это создает равные возможности для компаний и предпринимателей не только из Москвы, но и из других регионов.

Но есть у краудлендинга и определённые минусы. Во-первых, заёмщику придётся потрудиться. В отличие от банка, который в глазах многих предпринимателей выглядит как слот-машина – нажал кнопку, что-то прозвенело и кредит либо дали, либо не дали, для получения займа на Р2Р-площадке нужно проделать работу – описать свой бизнес-проект, рассказать о бизнесе и целях привлечения инвестиций. Именно на эти данные будут ориентироваться инвесторы, решая выдавать ли средства такому проекту и по какой ставке. Менеджеры площадок всегда помогают заёмщикам составить выгодное описание проекта, но если бизнес откровенно «серый», цель займа неясна, а рассказы владельца противоречат финансовой отчётности, не стоит удивляться минимальному количеству предложений и ставкам в 50% годовых.

Во-вторых, требования к надежности заёмщиков на Р2Р-площадках строже, чем в банках. В отличие от крупных финансовых структур, для которых штрафы за просрочки и последующее взыскание с помощью коллекторов и суда – отдельный доходный бизнес, частные инвесторы хотят получить свои деньги назад вовремя и без проблем. Поэтому площадки проводят тщательный анализ финансового состояния заёмщика и его кредитной истории, а также присылают своих представителей на место ведения бизнеса, чтобы проверить его реальность, а также наличие имеющихся «на бумаге» активов.

К сожалению, многие малые предприниматели приходят за Р2Р-займами только тогда, когда у них уже есть значительные долги перед банками и МФО, а у многих и просрочки по этим долгам. В таких условиях шансы получить заём минимальны – частные инвесторы хотят вкладывать деньги в растущий успешный бизнес, а не спасать умирающий.

В-третьих, ставка по займу хоть и значительно ниже, чем в МФО или ломбарде, но всё-таки чуть выше, чем в банке. Средняя ставка в «Городе Денег» составляет около 29% годовых, но благодаря применяемому в 90% случаев аннуитетному методу расчёта платежей (возвращаются одновременно проценты и часть тела займа, а проценты начисляются на уменьшающийся остаток), реальная переплата или эффективная ставка - около 17%. Впрочем, нужно помнить, что рекламируемые банками ставки кредитов для малого бизнеса в 8-10% годовых являются идеальными и мало соответствуют реальным условиям, на которых вы можете получить кредит.

чтобы получить заём у частных инвесторов

Если плюсы Р2Р-кредитования вас привлекают, а минусы не пугают, то вот простой алгоритм, получения средств по минимальной ставке:

1. Приведите в порядок отчётность - проверьте, чтобы все отчёты были сданы, а налоги заплачены. Если вы используете ЕНВД или патент, то лучше перейти на любую систему (УСНО или ОСНО), которая позволит впоследствии подтвердить ваш оборот.

2. Определитесь, сколько денег вам нужно – от этого будет зависеть, куда именно лучше обратиться. Если больше 10 млн. рублей – то стоит попробовать банк; от 300 тысяч до 10 млн. рублей – точно на площадку P2P-кредитования; а если меньше 300 тысяч рублей, то, возможно, проще взять потребительский кредит.

3. Проверьте соответствие вашего бизнеса условиям площадки. Например, в «Городе Денег» заём могут получить компании или ИП из России, работающие не менее 6 месяцев, имеющие оборот не менее 1,5 млн. рублей за условный год, при этом не имеющие просрочек по кредитам, включая личные займы учредителей.

4. Подготовьте описание бизнеса для публикации на площадках. Расскажите краткую его историю, опишите рынок, на котором вы работаете, а также то, куда именно вы планируете вложить средства и как это увеличит ваши продажи.

5. Зарегистрируйтесь на площадках P2P-кредитования и пройдите проверку. Для этого потребуется предоставить данные компании и учредителей, баланс и форму 2 за прошедший год, а также договориться о визите «агента» площадки на место ведения вашего бизнеса.

6. Участвуйте в торгах и выбирайте предложения инвесторов, которые вас устроят. Заключите договоры с инвесторами, уплатите комиссию площадке (от 2% до 6%) и получите деньги.

Где найти деньги на развитие перспективного бизнес-проекта.

В стартап приходит инвестор: к чему надо быть готовым.

Как собрать денег на стартап: 42 лайфхака краудфандинга.