Прошла налоговая проверка, и по её результатам компанию оштрафовали. Не все это знают, но штраф можно уменьшить как минимум вдвое, заявив о смягчающих обстоятельствах. Перечень смягчающих обстоятельств, которые позволят компании или ИП снизить размер санкций за налоговое нарушение, приведен Налоговом кодексе РФ. Давайте разберёмся, какие причины принимаются налоговой инспекцией и судами во внимание при снижении штрафа.

Тяжёлое финансовое положение компании - одна из самых популярных причин налоговых нарушений («Почему не платим? Денег нет»). При этом в отношении неё нет чётко устоявшейся судебной практики. Одни суды считают такую причину уважительной (постановления АС Западно-Сибирского округа от 13 февраля 2017 года № Ф04-6898/2016, Волго-Вятского округа от 07 июня 2016 года № Ф01-1895/2016, Центрального округа от 14 июля 2015 года № Ф10-2166/2015), а другие – нет (постановление АС Московского округа от 7 сентября 2016 года № Ф05-12804/16).

Но не так давно ФНС признала, что тяжёлое финансовое положение организации является обстоятельством, которое может быть признано смягчающим по усмотрению суда или инспекции. Поэтому компаниям надо пытаться снизить размер санкций, если есть основания считать своё финансовое состояние тяжёлым. Шансы, что это получится, – высокие.

Но тут же встаёт вопрос: какие именно обстоятельства могут указывать на тяжёлую ситуацию в компании? ФНС России в своём разъяснении называет некоторые из них: ликвидация предприятия, реорганизация налогоплательщика, процедуры банкротства, неведение хозяйственной деятельности и даже сезонный характер работ.

Но на самом деле таких причин больше. К ним могут относиться:

-

сокращение объёмов поставок, долги перед банками и непогашенная кредиторская задолженность (постановление ФАС Западно-Сибирского округа от 3 июля 2014 года № А27-8854/2013);

-

наличие большого убытка (постановление АС Западно-Сибирского округа от 13 февраля 2017 года № Ф04-6898/2016);

-

отсутствие оборотных средств для уплаты налога (постановления АС Уральского округа от 4 марта 2019 года №№ Ф09-290/2019, Поволжского округа от 14 февраля 2019 года № Ф06-42685/2018);

-

наличие задолженности по выплате зарплаты перед работниками (постановление АС Поволжского округа от 17 октября 2018 года № Ф06-38650/2018);

-

снижение выручки на существенный процент по сравнению с предыдущим годом (постановление АС Северо-Западного округа от 1 марта 2018 года № Ф07-507/2018);

-

простой предприятия (постановление АС Центрального округа от 14 июля 2015 года № Ф10-2166/2015);

-

реконструкция производства (постановление АС Центрального округа от 14 июля 2015 года № Ф10-2166/2015).

Но недостаточно просто взять и сослаться на тяжёлое финансовое положение. Его надо подтвердить документально. Например, если в качестве тяжёлого финансового положения приводится наличие убытка, долги перед банками и простой предприятия, то доказательством будут служить копии кредитных договоров и договоров об открытии кредитной линии, налоговая отчётность, копии приказов о простое предприятия (постановление АС Центрального округа от 14 июля 2015 года № Ф10-2166/2015).

Хорошо, если специалистами (собственными или сторонними) будет проведён анализ финансового состояния предприятия, подтверждающий плачевное положение (постановление ФАС Поволжского округа от 29 апреля 2014 года № А57-16413/2013).

Тяжёлая финансовая ситуация в компании – далеко не единственная причина, на которую можно сослаться для смягчения наказания. Исходя из анализа судебной практики, приведём другие обстоятельства, которые принимаются во внимание при снижении размера санкций.

Так, добиться снижения суммы штрафа за неуплату или не полную уплату налога помогут следующие смягчающие обстоятельства:

-

совершение налогового нарушения впервые (постановления АС Северо-Кавказского округа от 22 апреля 2019 года № Ф08-2349/2019, Уральского округа от 4 декабря 2018 года № Ф09-6911/2018);

-

самостоятельная уплата доначисленного налога до вступления в силу решения инспекции (постановление АС Поволжского округа от 17 октября 2018 года № Ф06-38650/2018);

-

наличие постоянной переплаты по другим налогам (постановление АС Поволжского округа от 19 января 2018 года № Ф06-28304/2017);

-

несоразмерность санкций тяжести совершённого правонарушения (решение АС Волго-Вятского округа от 24 июля 2017 года № Ф01-6599/2017, постановление АС Поволжского округа от 21 февраля 2019 года № Ф06-43969/2019);

-

незначительный период просрочки, то есть перечисление налога в течение незначительного количества дней после установленного срока (определение Верховного суда РФ от 15 августа 2018 года № 305-КГ18-11273, постановление АС Северо-Кавказского округа от 24 мая 2017 года № А32-29931/2015);

-

уточнения в декларациях за проверяемый налоговиками период, которые были сделаны компанией до начала выездной проверки (постановление ФАС Западно-Сибирского округа от 10 июля 2012 года № А45-23284/2011);

-

ведение социально значимой деятельности (решение АС Волго-Вятского округа от 24 июля 2017 года № Ф01-6599/2017, постановление АС Северо-Кавказского округа от 16 июня 2017 года № А63-10702/2015);

-

отсутствие умысла при совершении правонарушения (постановление АС Северо-Западного округа от 23 августа 2018 года № Ф07-5696/2018);

-

доплата налога через несколько дней после представления «уточнёнки» (постановление АС Московского округа от 6 марта 2017 года № Ф05-4793/2016);

-

ведение благотворительной деятельности (постановление АС Московского округа от 18 апреля 2018 года №№ Ф05-2087/2018, АС Западно-Сибирского округа от 23 августа 2018 года № Ф04-3583/2018).

Штраф может быть наложен и за другие правонарушения, например за несвоевременную сдачу налоговой отчетности или запрошенных инспекцией документов. В этом случае в зависимости от ситуации можно также привести следующие доводы для снижения штрафа:

-

незначительное нарушение срока подачи декларации или документов (постановление АС Поволжского округа от 4 февраля 2016 года № Ф06-4544/2015);

-

тяжёлое состояние здоровья главного бухгалтера и неукомплектованность кадрами бухгалтерии, вследствие чего не было возможности подготовить все документы в срок (постановление ФАС Центрального округа от 21 мая 2012 года № А48-3647/2011);

-

большой объём запрошенных документов (информации), а также оперативное информирование о невозможности представления документов в кратчайшие сроки (постановление АС Московского округа от 17 мая 2018 года №№ Ф05-5771/2018).

В Налоговом кодексе РФ написано, что размер штрафа снижают, даже если установлено всего одно смягчающее обстоятельство. Однако на деле, чем большее количество обстоятельств будет заявлено, тем больше вероятность снижения размера наказания.

При этом далеко не всегда судами учитываются перечисленные выше обстоятельства. Примеров отрицательных судебных решений также достаточно.

В качестве доказательства приведём постановление Арбитражного суда Московского округа от 8 августа 2018 года № Ф05-7824/2018. В нём суд не согласился снизить размер штрафа, несмотря на то, что компания привела несколько смягчающих обстоятельств -совершение нарушения впервые, наличие переплаты по налогам, отсутствие умысла на совершение правонарушения и добросовестность действий по применению льготного налогообложения, ведение благотворительной деятельности, социальную направленность деятельности.

Всё это говорит о том, что в каждом конкретном споре нельзя заранее предвидеть, какое решение будет вынесено судом.

Кстати, наличие отягчающих обстоятельств не должно мешать применению смягчающих обстоятельств (постановления АС Поволжского округа от 21 февраля 2019 года № Ф06-43969/2019, Центрального округа от 5 июля 2018 года № Ф10-2324/2018).

В пп. 4 п. 5 статьи 101 Налогового кодекса РФ сказано, что в ходе рассмотрения материалов проверки руководитель ИФНС выявляет обстоятельства, смягчающие ответственность. Но не стоит думать, что налоговики сами будут выявлять эти обстоятельства. Именно компания, являясь заинтересованным лицом, должна заявить о наличии смягчающих обстоятельств и ходатайствовать тем самым о снижении размера наказания.

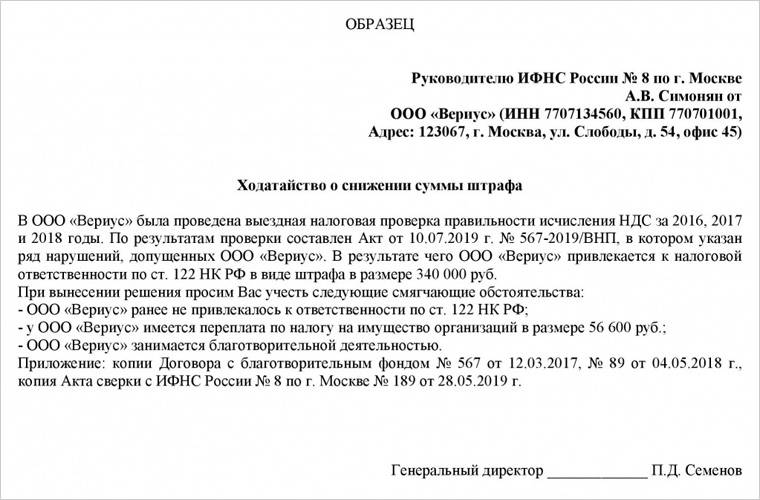

Для этого пишется заявление или ходатайство о снижении суммы штрафа. К нему прикладываются документы, подтверждающие наличие смягчающих обстоятельств, на которые ссылается фирма.

В какой момент заявление с документами нужно направить в инспекцию? В Налоговом кодексе об этом не сказано. Налоговики на своём сайте поясняют, что сделать это нужно в тот же срок, который даётся для подачи возражений по акту проверки, то есть в течение одного месяца со дня получения акта проверки. Такой подход объясним, ведь инспекция должна успеть получить ходатайство до того, как будет вынесено решение по акту проверки (если речь идёт о штрафе, наложенном за неуплату налога по результатам проверки).

А если организация вовремя не позаботилась о заявлении смягчающих обстоятельств и уже получила решение по проверке с суммой начисленных санкций? Ничего страшного. Можно обратиться с ходатайством о снижении размера наказания в вышестоящую УФНС в порядке обжалования решения. Также есть вариант снижения через обращение в суд.

В Налоговом кодексе РФ указано, что сумма штрафа подлежит уменьшению не менее, чем в два раза по сравнению с размером, установленным соответствующей статьей Кодекса (п. 3 ст. 114 НК РФ).

При этом совсем до нуля снизить санкции не получится, так как это уже будет считаться освобождением от ответственности, а не уменьшением штрафа. Освобождение от ответственности и смягчение ответственности являются разными юридическими фактами (такой вывод приводится в определении Верховного суда РФ от 5 февраля 2019 года № 309-КГ18-14683).

Обычно на практике налоговики неохотно идут на многократное снижение санкций, часто ограничиваясь минимальным снижением. В этом случае компания может инициировать дополнительное снижение через суд.

Как поясняют судьи, размер взыскиваемого штрафа за совершение налогового правонарушения может быть снижен арбитражным судом и в том случае, если смягчающие обстоятельства уже были учтены налоговым органом при вынесении решения о привлечении к ответственности (такие выводы содержатся, например, в постановлениях АС Центрального округа от 17 июля 2019 года № Ф10-1519/201, Дальневосточного округа от 20 марта 2018 года № Ф03-723/2018).

В п. 16 письма ФНС России от 22 августа 2014 года № СА-4-7/16692 также подтверждается, что арбитры могут дополнительно снизить санкции, учитывая любые смягчающие ответственность обстоятельства, в том числе и ранее оцененные налоговой инспекцией. Если компания в суде расскажет о дополнительных смягчающих причинах, то хуже от этого не будет (постановление АС Северо-Западного округа от 23 августа 2018 года № Ф07-5696/2018).

Источник:

Buh.ru.

Читайте также:

Скидки и распродажи: полезный инструмент или ловушка для бизнеса.

Как бороться с сезонным спадом продаж: опыт 15 компаний из разных сфер.

Конкуренция и конкурентная борьба: 10 уроков от предпринимателей-практиков.